Provisionen für Lebensversicherungsvertreter - Aufschlüsselung der Tarife, Strukturen und Auszahlungsmodelle

Erfahren Sie mehr über die Provisionen von Lebensversicherungsagenten und lernen Sie, wie sie bezahlt werden. Entdecken Sie die Feinheiten der Provisionsstrukturen in diesem Leitfaden.

Auf dieser Seite

Für Lebensversicherungsvertreter sind Provisionen nicht einfach nur ein Gehaltsscheck - sie treiben die Motivation an, beeinflussen Verkaufsstrategien und bestimmen das langfristige Verdienstpotenzial. Im Gegensatz zu den üblichen Verkaufsprovisionen folgt die Auszahlung von Lebensversicherungen einem strukturierten Modell, das über den ersten Policenverkauf hinausgeht.

Vertreter verdienen auf verschiedene Weise, z. B. durch Erstjahresprovisionen, Verlängerungen und Boni, die auf der Art der Police, dem Prämienwert und den Stetigkeitsraten basieren. Die Komplexität dieser Strukturen führt jedoch oft zu Verwirrung, Zahlungsverzögerungen und Streitigkeiten.

Versicherungsunternehmen stehen bei der Verwaltung von Vermittlerprovisionen vor ihren eigenen Herausforderungen. Das Gleichgewicht zwischen wettbewerbsfähigen Auszahlungen und Rentabilität, die Handhabung von Rückforderungen für verfallene Policen und die Gewährleistung von Transparenz bei der Provisionsberechnung sind entscheidend, um das Engagement der Vertreter zu erhalten und gleichzeitig die Effizienz des Unternehmens zu wahren. Ohne ein gut definiertes System können Ungenauigkeiten und Unstimmigkeiten das Vertrauen der Vertreter schwächen und die Verkaufsleistung beeinträchtigen.

In diesem Blog wird das Provisionssystem für Lebensversicherungsvertreter erläutert - wie die Tarife festgelegt werden, die wichtigsten Komponenten der Provisionsstrukturen und wie Versicherer die Auszahlungen rationalisieren können, um die Kundenbindung und das Geschäftswachstum zu verbessern. Egal, ob Sie ein Vertreter sind, der sich Klarheit über sein Ertragspotenzial verschaffen möchte, oder ein Vertriebsleiter, der seine Provisionsstrategien optimieren möchte - dieser Leitfaden bietet Ihnen die nötigen Einblicke.

Die Rolle der Lebensversicherungsvertreter

Der Online-Abschluss einer Lebensversicherung ist zwar bequem, aber die Zusammenarbeit mit einem Lebensversicherungsagenten bietet eine persönliche Beratung und mehrere wichtige Vorteile. Agenten helfen ihren Kunden, sich in der Komplexität der Lebensversicherung zurechtzufinden und stellen sicher, dass sie den richtigen Plan für ihre individuellen finanziellen Bedürfnisse und Ziele auswählen.

Lebensversicherungsvertreter spielen eine entscheidende Rolle, wenn es darum geht, den Kunden zu helfen, sich finanziell abzusichern, und ihre Dienste gehen über den reinen Verkauf von Policen hinaus. Die Lebensversicherungsgesellschaften zahlen über 200 Milliarden Dollar im Jahr 2021 auszahlen werden, kann eine fachkundige Beratung den entscheidenden Unterschied bei der Wahl der günstigsten Police ausmachen. Warum also mit einem Lebensversicherungsmakler zusammenarbeiten? Weil Sie davon profitieren:

- Fachkundige Beratung: Die Agenten helfen den Kunden, die Versicherungsoptionen, Steuervorteile und Prämienstrukturen zu verstehen.

- Maximierung der Vorteile: Sie helfen bei der Auswahl von Plänen, die finanzielle Sicherheit und Steuerabzüge für Lebensversicherungsprämien bieten.

- Persönlicher Service: Die Agenten vereinfachen den Kaufprozess und helfen den Kunden, Pläne zu vergleichen und fundierte Entscheidungen zu treffen.

Wie Lebensversicherungsprovisionen funktionieren: Struktur und Auszahlung

Die Lebensversicherungsprovisionen variieren je nach Art der Police und des Versicherungsanbieters. Die meisten Vertreter erhalten jedoch 60 % bis 80 % der Prämie des ersten Jahres als Provision. In den Folgejahren sind die Provisionen niedriger und liegen in der Regel zwischen 5 % und 10 % der Prämie während der Laufzeit der Police.

Laut dem ACLI Fact Book 2023 zahlten Lebensversicherungsunternehmen im Jahr 2023 55 Milliarden Dollar an Provisionen aus, was 6 % der gesamten Betriebskosten ausmacht. ACLI-Faktenbuch 2024.

Lässt ein Versicherungsnehmer seine Police jedoch innerhalb der ersten Jahre verfallen, kann die Versicherungsgesellschaft vom Vermittler verlangen, einen Teil seiner Provision zurückzuzahlen, ein Vorgang, der als Provisionsrückvergütung bekannt ist.

Das Verständnis der Funktionsweise von Provisionen kann angehenden Vertretern helfen, ihre Verdienstmöglichkeiten und die mit dem Verkauf von Lebensversicherungen verbundenen finanziellen Risiken einzuschätzen.

Warum Maklerprovisionen in der Lebensversicherung wichtig sind

Die Vermittlerprovisionen spielen in der Lebensversicherungsbranche eine entscheidende Rolle, da sie in der Regel einen Prozentsatz der Versicherungsprämie ausmachen. Diese Struktur bietet den Vertretern einen Anreiz, Policen mit höheren Prämien zu verkaufen, wie z. B. unbefristete Lebensversicherungen, die einen lebenslangen Versicherungsschutz und eine Barwertkomponente bieten, die im Laufe der Zeit wächst.

Im Vergleich zu Risikolebensversicherungen können die Prämien für unbefristete Verträge sechs- bis zehnmal so hoch sein, was einige Makler dazu veranlasst, diese zu empfehlen, selbst wenn die Provisionssätze gleich bleiben.

In vielen Fällen bieten Lebensversicherungsunternehmen höhere Provisionssätze für unbefristete Verträge an, was diese für Vermittler noch attraktiver macht. Dies liegt daran, dass die Barwert-Lebensversicherung einen höheren Verwaltungsaufwand erfordert, einschließlich der Überwachung der Anlagen und der Betreuung der Police, was die Verwaltungskosten des Versicherers erhöht.

Es ist jedoch wichtig zu wissen, dass die Provisionen die Akkumulation des Barwerts beeinflussen können, insbesondere in den ersten Jahren einer unbefristeten Police. Da es sich bei diesen Policen um langfristige finanzielle Verpflichtungen handelt, sollten Versicherungsnehmer eine 20- oder 30-Jahres-Projektion in Betracht ziehen, um die tatsächlichen Auswirkungen der Vermittlerprovisionen auf ihre Gesamtrendite zu beurteilen.

Wie viel verdienen Lebensversicherungsvertreter?

Eine Karriere im Lebensversicherungsvertrieb kann sehr lohnend sein, aber wie viel verdienen die Vertreter tatsächlich? Die Gehälter von Lebensversicherungsvertretern variieren je nach Erfahrung, Provisionsstrukturen und Standort. Im Folgenden finden Sie eine Aufschlüsselung der Gehaltsschätzungen für Lebensversicherungsvertreter in verschiedenen Perzentilen und Erfahrungsstufen.

Gehalt eines Lebensversicherungsvertreters nach Perzentil

Gehalt eines Lebensversicherungsagenten nach Erfahrungsstufe

Lebensversicherungsvertreter haben außerdem ein unbegrenztes Verdienstpotenzial, da Provisionen ihr Einkommen erheblich steigern können. Einen umfassenderen Überblick über das Einkommen, einschließlich der Staaten mit den höchsten und niedrigsten Gehältern für Versicherungsvertreter, finden Sie in unserem vollständigen Leitfaden zum Verdienst von Versicherungsvertretern.

Wege zur Minimierung der Provisionskosten

Wie werden Lebensversicherungsvertreter bezahlt?

Sie fragen sich, wie Lebensversicherungsvertreter ihr Einkommen verdienen? Vertreter verdienen ihr Geld in erster Linie durch Provisionen, und der Betrag, den sie verdienen, kann je nach der verkauften Police variieren. In der Regel erhalten die Vertreter Provisionen in Höhe von 40 % bis 115 % der Erstjahresprämie, aber die Verlängerungsprovisionen sinken deutlich auf etwa 1 % bis 2 %. Nach dem dritten Jahr erhalten einige Vertreter für bestimmte Verträge keine Provisionen mehr.

Die Provisionssätze unterscheiden sich jedoch je nach Art der verkauften Lebensversicherungspolice. Im Folgenden finden Sie eine Aufschlüsselung der Provisionen, die Vertreter je nach Art der Police erwarten können:

Provisionssätze für die gesamte Lebensversicherung

Lebensversicherungen bieten in der Regel die höchsten Provisionen, oft über 100 % der Gesamtprämie im ersten Jahr. Der genaue Prozentsatz kann vom Alter des Versicherungsnehmers abhängen.

Provisionssätze der universellen Lebensversicherung

Bei Universal-Lebensversicherungen erhalten die Vermittler in der Regel Provisionen in Höhe von mindestens 100 % der Erstjahresprämien bis zur Zielprämie. Für Prämien, die über den Zielbetrag hinaus gezahlt werden, sinken die Provisionen.

Provisionssätze für Risikolebensversicherungen

Risikolebensversicherungen bieten die niedrigsten Provisionen, in der Regel zwischen 30 % und 80 % der Jahresprämie.

Lebensversicherungspolicen sind für die finanzielle Absicherung von Familien nach dem Verlust eines geliebten Menschen unerlässlich. Der richtige Versicherungsschutz kann den Begünstigten helfen, Schulden zu tilgen, Kredite zu decken und die laufenden Lebenshaltungskosten zu bestreiten. Wenn Sie mehr über die Funktionsweise von Lebensversicherungen erfahren möchten, sollten Sie sich unseren umfassenden Leitfaden zur Lebensversicherung ansehen.

Wie die Provisionen für Vermittler berechnet werden

Die Berechnung der Provisionen für Lebensversicherungsvertreter hängt von mehreren Faktoren ab, u. a. von der Art der Police, der Höhe der Prämie und den Vereinbarungen des Vertreters mit dem Versicherungsträger. Die Provisionen sind in der Regel wie folgt strukturiert:

- Provision für das erste Jahr: Der Vermittler erhält einen Prozentsatz der Erstjahresprämie, in der Regel zwischen 40 % und 115 %, je nach Art der Police.

- Erneuerungsprovisionen: Nach dem ersten Jahr sinken die Provisionen, die normalerweise zwischen 1 % und 10 % der Prämie liegen.

- Rückvergütungen: Wenn der Vertrag in den ersten Jahren ausläuft, müssen die Vermittler möglicherweise einen Teil ihrer Provisionen zurückzahlen.

- Übergeordnete Provisionen: In einigen Fällen erhalten Agenturleiter oder Makler einen Prozentsatz der Provisionen der von ihnen betreuten Vertreter.

- Boni und Anreize: Versicherungsunternehmen bieten häufig leistungsabhängige Anreize für die umsatzstärksten Vertreter an, die den Verdienst erheblich steigern können.

Wenn Versicherungsagenturen diese Provisionsstrukturen verstehen, können sie faire und motivierende Vergütungspläne für ihre Vertreter erstellen.

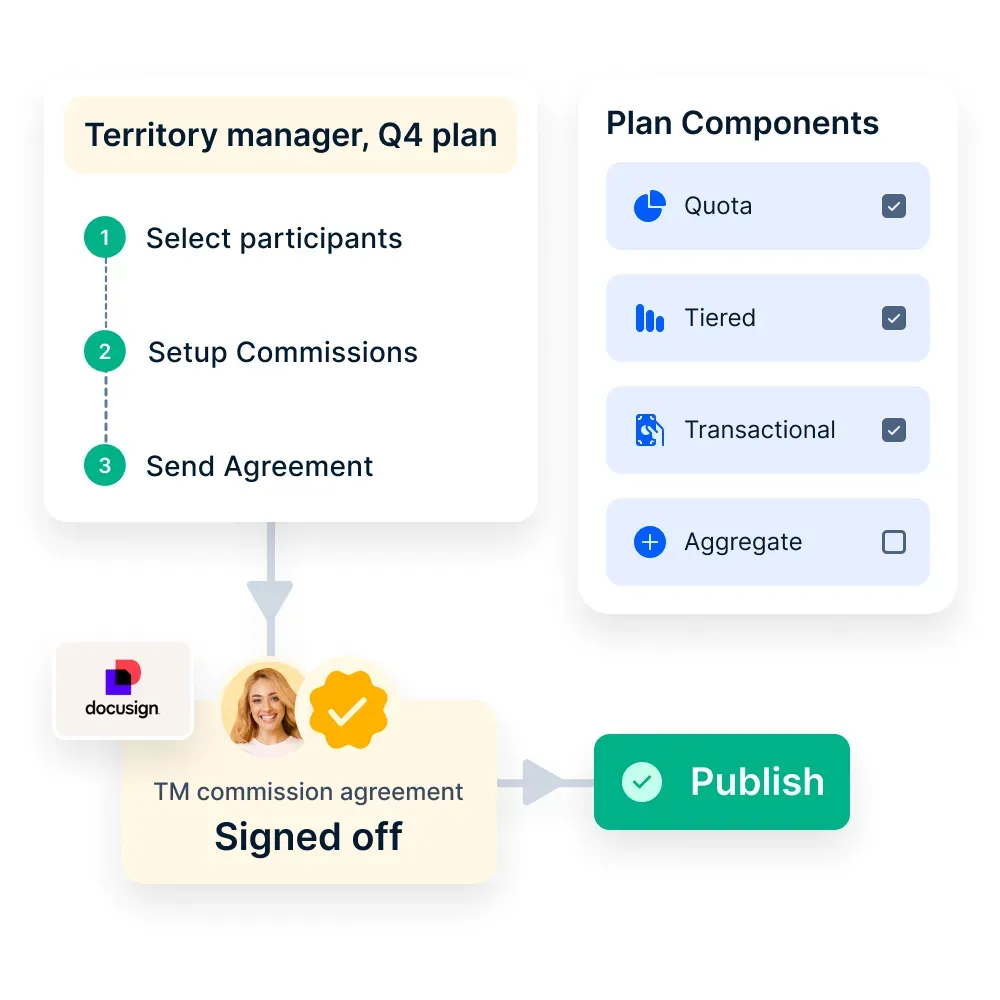

Wie Compass Ihnen hilft, die Provisionsberechnungen für Makler zu automatisieren

Die manuelle Verwaltung von Provisionen für Versicherungsvertreter kann zu Fehlern, Verzögerungen und Streitigkeiten führen. In der Lebensversicherungsbranche, in der sich die Provisionen häufig nach den Versicherungsprämien, den Erneuerungszyklen und leistungsabhängigen Anreizen richten, ist die Sicherstellung genauer Berechnungen entscheidend.

Mit mehreren Provisionsstufen, Rückbelastungen für Policenstornierungen und unterschiedlichen Auszahlungsplänen haben die Vertriebsleiter oft Mühe, Genauigkeit und Transparenz zu wahren.

Compass automatisiert das Provisionsmanagement, beseitigt Ineffizienzen und bietet den Vertretern einen Echtzeit-Einblick in ihre Einnahmen.

So verändert es die Provisionsberechnungen für Lebensversicherungsunternehmen:

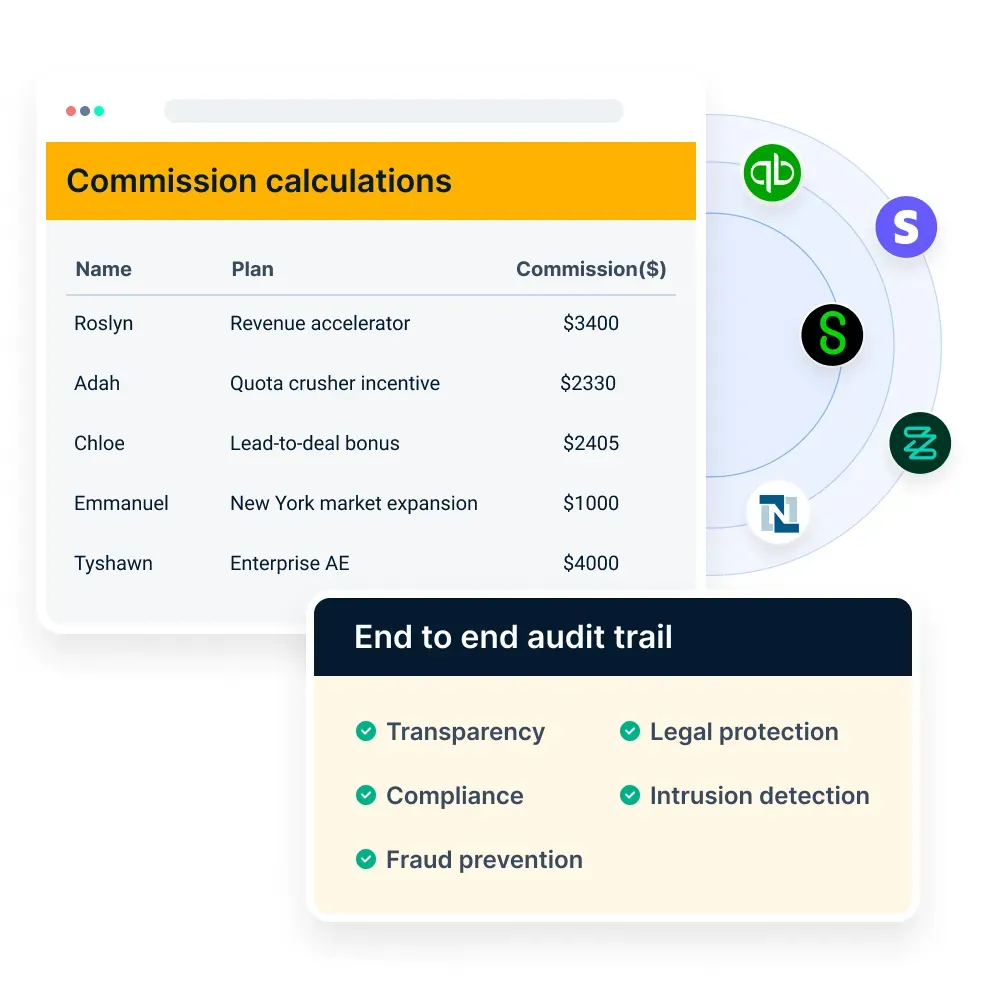

1. Zentralisierte Provisionsverfolgung für genaue Auszahlungen

Lebensversicherungsprovisionen können mehrere Ebenen umfassen: Erstprovisionen, Verlängerungsprovisionen und leistungsbezogene Boni. Die manuelle Nachverfolgung dieser Provisionen für Vertreter, Makler und Agenturen führt zu Fehlern und Verzögerungen.

Compass zentralisiert alle provisionsbezogenen Daten in einem einzigen Dashboard und stellt sicher, dass jede Auszahlung auf der Grundlage vordefinierter Regeln genau berechnet wird. Ganz gleich, ob es sich um eine Provision für das erste Jahr einer Volllebensversicherung oder um eine Erneuerungszahlung für eine Risikopolice handelt, Compass automatisiert den Prozess und reduziert das Risiko von Fehlberechnungen und Diskrepanzen.

2. Automatisierte Provisionsregeln und Echtzeit-Anpassungen

Lebensversicherungsunternehmen haben oft komplexe Provisionsstrukturen, die je nach Art der Police, Höhe der Prämie und Laufzeit der Police unterschiedliche Auszahlungssätze vorsehen. Darüber hinaus können Rückbuchungen aufgrund von Policenstornierungen oder Nichtzahlung zu weiteren Komplikationen führen.

Compass automatisiert diese Berechnungen, indem es vordefinierte Provisionsregeln anwendet und so sicherstellt, dass Vermittler korrekt entlohnt werden, während gleichzeitig Rückforderungen, Boni und Abzüge in Echtzeit berücksichtigt werden. Dies macht manuelle Eingriffe überflüssig und stellt sicher, dass Provisionsanpassungen fair und transparent vorgenommen werden.

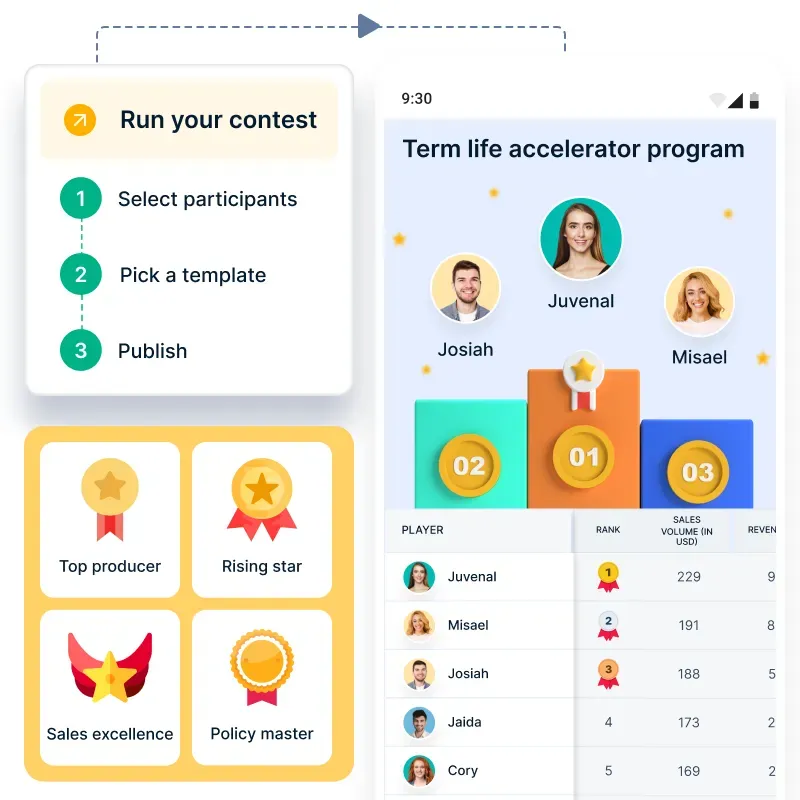

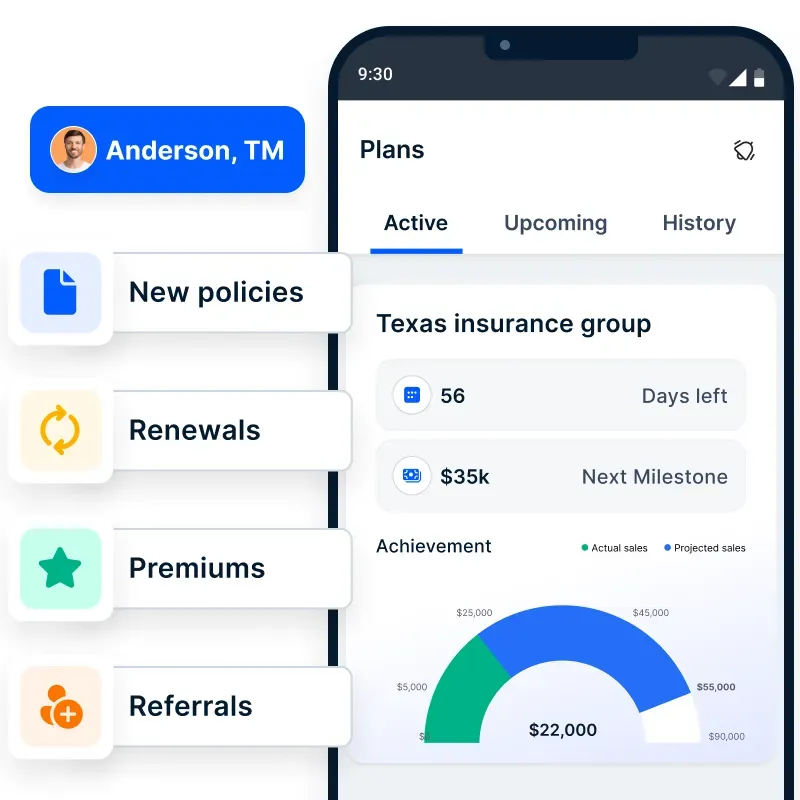

3. Echtzeit-Einkommenstransparenz für Agenten zur Steigerung der Motivation

Mangelnde Transparenz bei Provisionsauszahlungen kann zu Frustration und Desengagement bei den Vertretern führen. Compass bietet Vermittlern ein mobilfreundliches Dashboard, über das sie detaillierte Aufschlüsselungen ihrer Einnahmen, bevorstehende Auszahlungen und Abzüge aufgrund von Stornierungen oder Vertragsablauf abrufen können.

Diese Transparenz ermöglicht es den Vertretern, ihre Leistung zu verfolgen, ihre Verkaufsstrategien zu planen und motiviert zu bleiben, hochwertige Policen zu verkaufen. Anstatt auf die Provisionsabrechnungen am Ende des Monats zu warten, erhalten die Vertreter sofortigen Zugriff auf ihre Einnahmen, was Streitigkeiten reduziert und das Vertrauen in das System stärkt.

4. KI-gestützte Erkenntnisse zur Optimierung von Vertrieb und Incentives

Vertriebsleiter in Lebensversicherungsunternehmen benötigen mehr als nur die Verfolgung von Provisionen - sie brauchen datengestützte Erkenntnisse, um die Anreizstrukturen zu optimieren und die Leistung der Vertreter zu verbessern.

Compass bietet KI-gestützte Analysen, die in Echtzeit Einblicke in Verkaufstrends, Provisionszahlungen und die Produktivität der Vermittler bieten. Durch die Identifizierung leistungsstarker Vertreter und die Bewertung der Effektivität verschiedener Provisionsmodelle können Vertriebsteams datengestützte Entscheidungen treffen, um Anreize zu verfeinern und den Verkauf von Policen zu steigern.

Diese Erkenntnisse helfen auch bei der Anpassung von Provisionssätzen auf der Grundlage der Rentabilität von Policen, um sicherzustellen, dass das Unternehmen seine Einnahmen maximiert und gleichzeitig das Engagement der Vertreter aufrechterhält.

Eine intelligentere Art, Lebensversicherungsprovisionen zu verwalten

Durch die Automatisierung von Provisionsberechnungen hilft Compass Lebensversicherungsunternehmen, Auszahlungen zu rationalisieren, Fehler zu reduzieren und die Zufriedenheit der Vertreter zu erhöhen. Mit einem zentralisierten System, Echtzeit-Transparenz und KI-gesteuerten Erkenntnissen können sich Vertriebsleiter auf die Steigerung des Umsatzes konzentrieren, anstatt sich mit Provisionsstreitigkeiten zu beschäftigen.

Sind Sie neugierig, wie Compass Ihre Auszahlungen verändern kann? Sprechen Sie noch heute mit unseren Experten!

Was beeinflusst den Verdienst von Lebensversicherungsvertretern?

Wie viel ein Lebensversicherungsvertreter verdienen kann, hängt von mehreren Faktoren ab:

- Art des Agenten: Captive Agents arbeiten ausschließlich für ein Versicherungsunternehmen und verdienen in der Regel geringere Provisionen. Unabhängige Vertreter, die mehrere Versicherungsgesellschaften vertreten, verdienen oft höhere Provisionen, sind aber für Geschäftskosten wie Büromiete und Marketing verantwortlich.

- Art der Police: Voll- und Universal-Lebensversicherungen bieten in der Regel höhere Provisionssätze als Risikolebensversicherungen. Wenn die Versicherungsnehmer jedoch in den ersten Jahren keine Prämien mehr zahlen, müssen die Vermittler möglicherweise einen Teil ihrer Provisionen zurückzahlen.

- Standort: Provisionen und Möglichkeiten können je nach Standort variieren. In den einzelnen Staaten gibt es unterschiedliche Vorschriften, die sich auf den Verdienst der Vertreter auswirken, und größere Städte bieten in der Regel mehr Möglichkeiten zum Verkauf von Lebensversicherungen als kleinere Städte.

Zusammenfassung mit den wichtigsten Erkenntnissen

Der Versicherungssektor beschäftigt ab 2021 satte 338.000 Menschen und es werden weitere48.300 neue Stellen werden erwartetjedes Jahr zu erwarten.

Es gibt ein prognostiziertes Wachstum von 8 Prozent in der Versicherungsbranche Job-Sektor und mit dem ever-so-high Nachfrage nach Lebensversicherungen, Agenten können Tasche bis ein gutes Gehalt und Provision Struktur, wenn sie die Gelegenheit jetzt ergreifen.

Als neuer Mitarbeiter eines Versicherungsunternehmens müssen Sie Ihre persönlichen und kommunikativen Fähigkeiten sowie Ihre Marktkenntnisse ausbauen, um den richtigen Kundenkreis zu erschließen. Sobald die Vertreter jedoch mehr und mehr Policen verkaufen, können Empfehlungen und Weiterempfehlungen dazu beitragen, den Bekanntheitsgrad zu steigern und den Umsatz zu erhöhen.

Eine ehrliche und transparente Beziehung zu den Kunden ist von größter Bedeutung, da sie Ihr Image auf dem Markt verbessert und Ihnen hilft, mehr Policen zu verkaufen und letztendlich mehr Provision zu verdienen.

FAQs

Sind Lebensversicherungsvertreter Angestellte?

Neben den Vertretern auf Provisionsbasis gibt es auch Lebensversicherungsvertreter, die bei Versicherungsagenturen angestellt sind. Diese Vertreter erhalten ein festes Gehalt und Sozialleistungen, müssen aber möglicherweise auch monatliche Verkaufsquoten erfüllen, um Boni oder zusätzliche Vergütungen zu erhalten.