Provision für Versicherungsvertreter: Was ist sie und wie funktioniert sie?

Erfahren Sie, wie Versicherungsvertreter durch Provisionen, Boni und Erneuerungen verdienen. Verstehen Sie die Provisionssätze für Versicherungsvertreter und die Faktoren, die ihr Einkommen beeinflussen.

Auf dieser Seite

Bei der Verwaltung von Provisionen für Versicherungsvertreter geht es nicht nur um die Berechnung von Auszahlungen, sondern auch um die Schaffung eines Systems, das die Motivation der Vertreter aufrechterhält, Genauigkeit gewährleistet und den Verkauf von Policen fördert. Mit unterschiedlichen Provisionsstrukturen, unterschiedlichen Sätzen je nach Versicherungsart und mehreren Vertriebskanälen kann die effiziente Handhabung von Provisionen für Versicherungsunternehmen sehr komplex sein.

Vertriebsleiter müssen ein Gleichgewicht zwischen wettbewerbsfähigen Provisionssätzen und der Rentabilität des Unternehmens herstellen und gleichzeitig sicherstellen, dass die Vertreter engagiert bleiben und Anreize für den Verkauf umsatzstarker Policen erhalten.

Ein gut strukturiertes Provisionsmodell spielt eine entscheidende Rolle bei der Aufrechterhaltung der Loyalität und Leistung der Vermittler. Ein Verständnis dafür, wie die Provisionssätze ermittelt werden, welche Faktoren sie beeinflussen und welche wesentlichen Bestandteile die Provisionsstrukturen haben, hilft Unternehmen bei der Gestaltung eines effizienten und transparenten Auszahlungssystems.

Unabhängig davon, ob es sich um Lebens-, Kranken- oder Sachversicherungen handelt, variieren die Provisionsstrukturen, was sich auf die Art und Weise auswirkt, wie Vertreter den Verkauf angehen.

In diesem Leitfaden wird erläutert, wie Provisionssätze für Versicherungen funktionieren, welche Schlüsselelemente die Provisionsstrukturen bestimmen und wie Unternehmen ihre Auszahlungsmodelle optimieren können.

Darüber hinaus erfahren Sie, wie moderne Lösungen für das Provisionsmanagement den Prozess rationalisieren, Fehler reduzieren und die Transparenz verbessern können - und so Vertriebsleiter und Vermittler dabei unterstützen, effizienter zu arbeiten.

Typ | Erstes Mal | Zur Erneuerung |

Krankenkasse | 5% auf 10%. | 1% auf 2%. |

Lebensversicherung | 40% auf 120%. | 1% auf 2%. |

Hausratversicherung | 5% auf 15%. | 2% auf 5%. |

Dies mag einfach aussehen, aber wenn man die Faktoren und Konzepte versteht, die diesen Provisionen zugrunde liegen, erhält man einen umfassenden Einblick in die Provisionen für Versicherungsvertreter.

Egal, ob Sie als Vertriebsleiter die Auszahlungen optimieren wollen oder als Vertreter Klarheit über Ihre Einkünfte suchen - dieser Leitfaden hilft Ihnen, die Versicherungsprovisionen effektiv zu steuern.

Im Folgenden werden die Provisionsstrukturen, -sätze und Schlüsselfaktoren, die sich auf die Einnahmen der Vermittler auswirken, aufgeschlüsselt, damit Sie ein wettbewerbsfähiges und rentables Provisionssystem entwickeln können.

Wie funktionieren Provisionssätze und Provisionsstrukturen im Versicherungswesen?

Die Provisionssätze für Versicherungen unterscheiden sich je nach Versicherungsunternehmen und Art der Police. Sehen wir uns an, wie Versicherungsprovisionen im Allgemeinen funktionieren.

Da das Einkommen eines Versicherungsvertreters in erster Linie auf Provisionen beruht, ist die Festlegung eines jährlichen Einkommensziels von entscheidender Bedeutung. Ausgehend von dem vorangegangenen Beispiel könnte ein konsequenter Verkauf im ersten Jahr über 48.000 $ an Provisionen einbringen. Viele Personalvermittler halten dies für ein vernünftiges Ziel. Vertreter, die ein höheres Einkommen anstreben, können einfach ihre Verkaufsanstrengungen erhöhen, um ihre Ziele zu erreichen.

Einige Versicherer gewähren neuen Vertretern Boni, um ihr Einkommen zu stützen und eine gute Leistung zu fördern, da sie wissen, dass das erste Jahr eine Herausforderung sein kann.

Ein entscheidender Vorteil, den einige Anbieter bieten, ist die sofortige Auszahlung der Provisionen bei Abschluss der Police. Das bedeutet, dass Sie einen Teil Ihrer Versicherungsprovisionen erhalten, sobald der Versicherungsschutz beginnt, und nicht darauf warten müssen, dass der Versicherungsnehmer Zahlungen leistet. Dies kann den Cashflow für neue Versicherungsvertreter erheblich verbessern.

Provisionssätze für Versicherungsvertreter je nach Versicherungsart in den USA

Die Provisionssätze für Versicherungsvertreter in den USAkönnen je nach Art der Versicherung, der Versicherungsgesellschaft, der Erfahrung des Vertreters und der verkauften Policen stark variieren. Im Folgenden finden Sie einige allgemeine Richtlinien für gängige Arten von Versicherungen:

Art der Versicherung | Struktur der Kommission | Beispiel |

Lebensversicherung | 40%-100% der Erstjahresprämie, geringere Verlängerungen | Police über 5.000 $, 70% Provision = 3.500 $ |

Krankenversicherung (Individualmarkt) | Durchschnittlich $170,76 pro Mitglied jährlich | Je nach Marktsegment und Region unterschiedlich |

Sach- und Haftpflichtversicherung | 10%-20% der Prämie für neue Verträge, geringere Verlängerungen | $1.000 Auto-Police: Captive Agent beginnt bei $100, unabhängiger Agent verdient $150 pro Jahr |

Kommerzielle Versicherung | 10%-15% oder mehr der Prämie | Je nach Komplexität und Umfang der Politik |

Annuitäten und Investitionen | 1%-7% des investierten Betrags | Je nach Produkt und Bedingungen unterschiedlich |

Medicare/Pflegeversicherung | 15%-25% oder mehr der Prämie | Medicare Advantage: $600-$700 pro Plan, Verlängerungen $300-$400. Medicare Teil D: Bis zu 100 $, geringere Verlängerungskosten. |

Motivierte und motivierte Versicherungsvertreter sind die besseren Verkäufer. Sichern Sie sich mit Xododay Compass gegen niedrige Verkaufsproduktivität ab. EinePlattform für automatisierte Provisionenkönnen Sie jetzt Provisionsprogramme und Team-KPIs einfach verwalten und verfolgen.Sprechen Sie mit unserem Provisionsexperten.

5 Bestandteile von Versicherungsprovisionsstrukturen

Hier sind einige Komponenten, die Sie vielleicht wissen sollten:

1. Basisprovision

Die Grundprovision, die ein Vertreter von einer Versicherungsgesellschaft erhält, wenn eine Police erfolgreich verkauft wurde, ist die Basisprovision. Sie ist die Haupteinnahmequelle eines Vertreters, unabhängig davon, wie gut er Geschäfte abschließt; ein Vertreter erhält immer diesen festen Geldbetrag.

2. Erneuerungsprovisionen

Wenn ein Kunde seinen Vertrag erneuert, erhält der Verkäufer eine Verlängerungsprovision. Diese laufende Provision fördert einen beständigen Service und ermutigt die Vertreter, langfristige Kundenbeziehungen aufrechtzuerhalten.

3. Leistungsabhängige Boni

Zusätzliche Anreize, die Agenten erhalten, wenn sie vorher festgelegte Ziele, Leistungsmaßstäbe oder Verkaufsziele erreichen. Diese Anreize ermutigen die Agenten, über die Erwartungen hinaus zu arbeiten.

4. Halteprämien

Prämien, die den Vertretern für die Bindung von Kunden und die Sicherstellung, dass die Versicherungsnehmer ihre Versicherung über einen langen Zeitraum behalten, gewährt werden, sind Bindungsprämien. Dies motiviert die Vertreter, sich auf die Pflege und Zufriedenheit ihrer Kunden zu konzentrieren.

5. Ergänzende Provisionen

Vertreter, die bestimmte, von der Versicherungsgesellschaft auferlegte Anforderungen erfüllen und spezielle Versicherungsprodukte verkaufen, haben Anspruch auf diese zusätzliche Vergütung. Diese zusätzlichen Provisionen sind ein zusätzlicher Anreiz für den Verkauf bestimmter Arten von Policen.

Beschleunigen Sie den Policenverkauf mit Provisionsautomatisierung

Motivierte, incentivierte Versicherungsvertreter sind besser. Versichern Sie sich mit Xododay Compass gegen niedrige Verkaufsproduktivität. Eineautomatisierte Plattform für Provisionenkönnen Sie jetzt Provisionsprogramme und Team-KPIs einfach verwalten und verfolgen. Möchten Sie wissen, wie?Sprechen Sie mit unserem Provisionsexperten.

Welche Faktoren beeinflussen das Einkommen von Versicherungsvertretern?

Die Provisionsstrukturen spielen eine wichtige Rolle für das Einkommen der Versicherungsvertreter, aber auch andere Faktoren beeinflussen ihr Einkommen. Dazu gehören:

1. Art des Mittels

Es gibt zwei Arten von Versicherungsvertretern:

- Captive Agents verkaufen Policen für einen Versicherungsanbieter.

- Unabhängige Vertreter arbeiten mit mehreren Versicherungsträgern zusammen.

Unabhängige Vermittler verdienen in der Regel höhere Provisionen, aber sie tragen auch ihre eigenen Geschäftskosten, wie Miete, Bürobedarf und Marketing.

2. Art der Police

Versicherungsagenten können sich auf eine oder mehrere Versicherungsarten spezialisieren. So kann ein Hausversicherungsvertreter beispielsweise auch Autoversicherungen verkaufen. Lebensversicherungsvertreter können sich auch auf Krankenversicherungen spezialisieren. Dazu müssen sie die Zulassungsanforderungen in ihrem Land erfüllen.

3. Standort

Der Ort, an dem ein Makler tätig ist, beeinflusst seine Verdienstmöglichkeiten. Eine Großstadt mit einer hohen Bevölkerungszahl bietet mehr Absatzmöglichkeiten als eine Kleinstadt. Weitere standortbezogene Faktoren sind:

- Zugang zu öffentlichen Dienstleistungen

- Lebenshaltungskosten

- Beschäftigungsquoten

- Öffentliche Sicherheit und Unfallraten

Diese Elemente prägen die Nachfrage auf dem Markt und haben Einfluss darauf, wie viel Versicherungsvertreter verdienen.

Wie viel verdienen Versicherungsvertreter?

Die Gehälter von Versicherungsvertretern variieren. Das Bureau of Labor Statistics (BLS) meldet ein durchschnittliches Jahresgehalt von 79.650 $ bzw. 37 $ pro Stunde. Einstiegspositionen werden in der Regel schlechter bezahlt. Erfahrene Vertreter mit einem großen Kundenstamm können ein sechsstelliges Einkommen erzielen. Diese Daten beziehen sich auf verschiedene Versicherungsarten. Dazu gehören u. a. Schaden- und Unfallversicherungen, Lebens- und Krankenversicherungen. Das BLS schätzt die Zahl der Arbeitsplätze für Versicherungsvertreter auf 455.540.

Die folgende Tabelle enthält detaillierte Lohnperzentile für Versicherungsvertreter. Sie basiert auf den neuesten BLS Occupational Employment and Wage Statistics (OEWS). Sie bietet Einblicke in die Verdienstmöglichkeiten auf verschiedenen Ebenen.

Perzentil | Jahresarbeitsentgelt |

10. | $38,210 |

25. | $51,200 |

50. (Median) | $65,580 |

75. | $99,840 |

90. | $128,660 |

Häufige Herausforderungen für Vertriebsleiter bei der Verwaltung von Provisionen für Versicherungsvertreter - und wie Compass sie löst

Vertriebsleiter in der Versicherungsbranche sehen sich bei der Verwaltung von Vermittlerprovisionen mit mehreren Hindernissen konfrontiert. Bei mehreren Policenarten, komplexen Auszahlungsstrukturen und einer Mischung aus Direktvertretern, Maklern und unabhängigen Agenturen wird die Gewährleistung von Genauigkeit und Motivation zu einer gewaltigen Aufgabe.

Fehler bei Provisionszahlungen, Streitigkeiten über Abzüge und ein Mangel an Engagement-Tools können zu einer hohen Abwanderung von Vertretern und verpassten Umsatzchancen führen. Compass vereinfacht das Provisionsmanagement durch die Automatisierung von Auszahlungen, die Verbesserung der Transparenz und die Einführung von Gamification zur Steigerung der Vertriebsleistung.

Hier geht der Compass die wichtigsten Herausforderungen an:

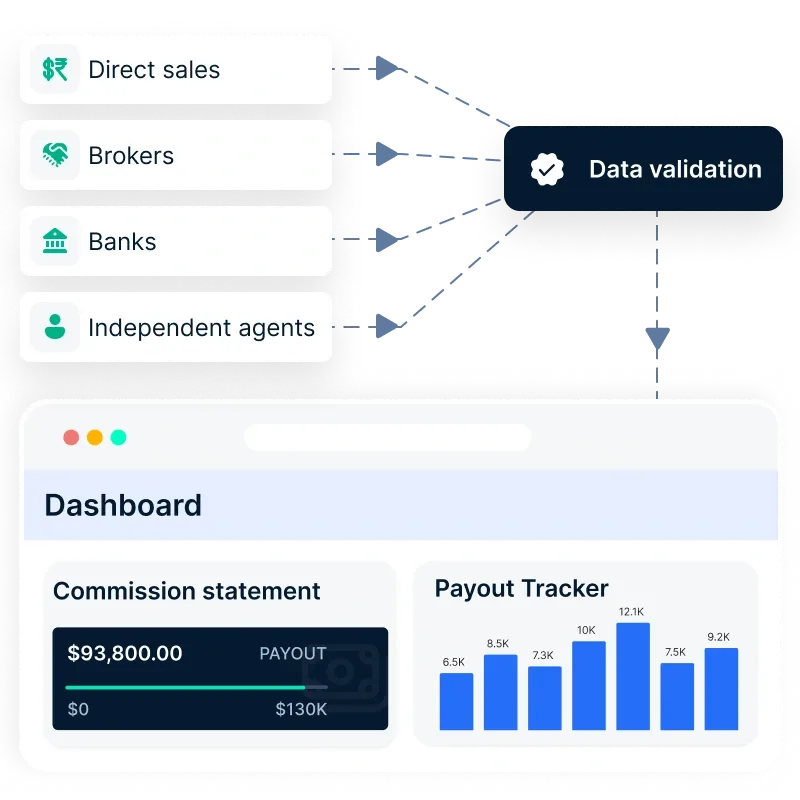

1. Ungenauigkeit der Daten und Zahlungsstreitigkeiten

Die manuelle Nachverfolgung von Provisionen mithilfe von Tabellenkalkulationen führt häufig zu Fehlberechnungen, falschen Auszahlungen und uneinheitlicher Zuordnung über verschiedene Vertriebskanäle hinweg. Agenten, die falsche Provisionen erhalten, können das Vertrauen in das System verlieren, was zu einer Zunahme von Streitigkeiten und einem Rückgang der Motivation führt. Die Beilegung dieser Streitigkeiten kann für die Vertriebsleiter zeitaufwändig sein und lenkt die Aufmerksamkeit von den eigentlichen Vertriebsaktivitäten ab.

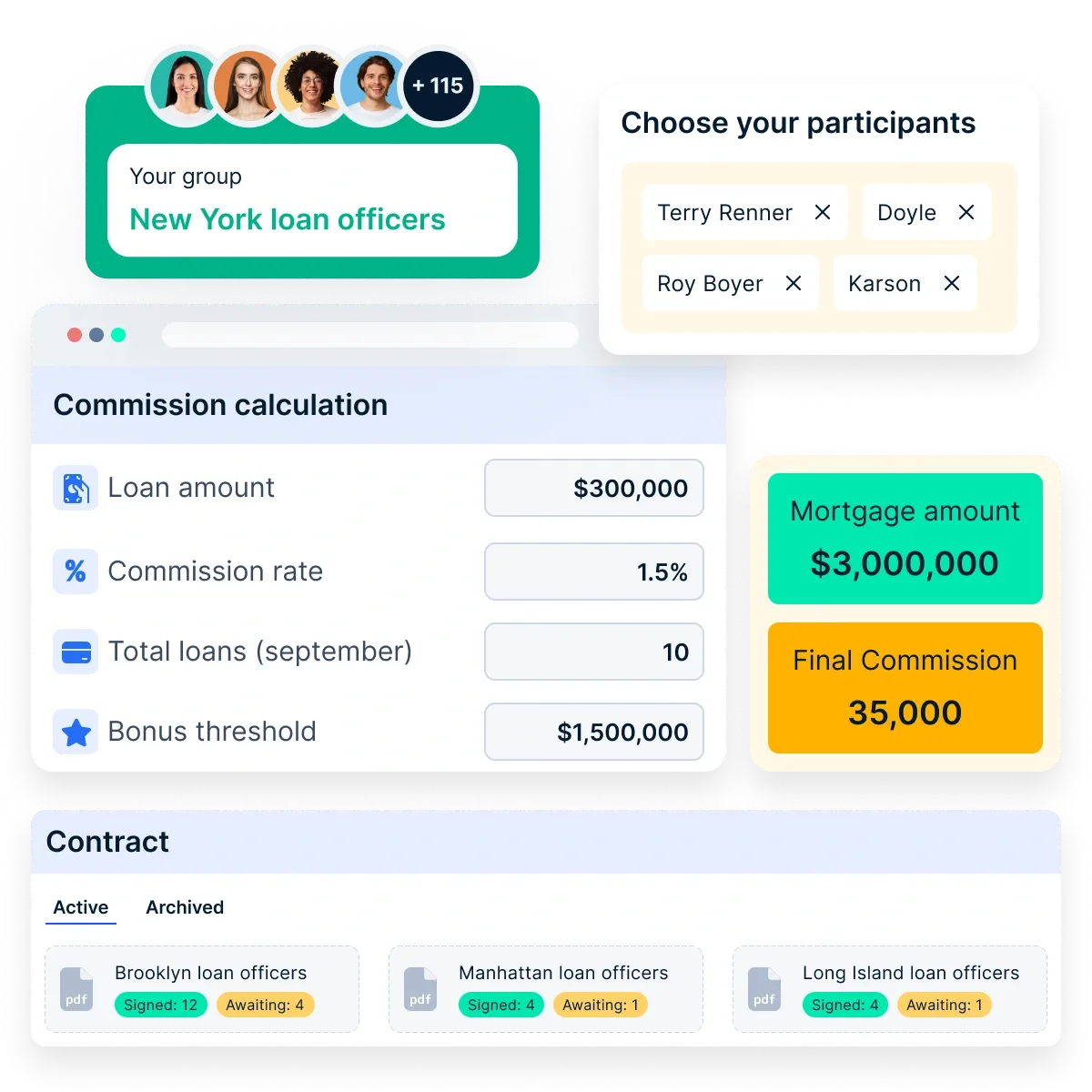

Compass : Compass macht Tabellenkalkulationen überflüssig, indem es die Provisionsverfolgung auf einem einzigen Dashboard zentralisiert. Automatisierte Berechnungen stellen sicher, dass jeder Policenverkauf genau zugeordnet wird, wodurch Zahlungsfehler reduziert werden. Vertreter erhalten Echtzeit-Updates zu ihren Einnahmen, was Streitigkeiten reduziert und das Vertrauen in die Provisionsstruktur fördert.

2. Verwaltung von Rückforderungen und Rückbuchungen

Einer der schwierigsten Aspekte der Provisionsverwaltung ist die Rückforderung von Provisionen, die für stornierte oder falsch dargestellte Verträge gezahlt wurden. Die manuelle Bearbeitung kann ineffizient und fehleranfällig sein, was zu Überzahlungen oder angespannten Beziehungen zu Vertretern führen kann. Unklare Rückforderungsrichtlinien können zu Streitigkeiten führen und Vertreter vom Verkauf hochwertiger Policen abhalten.

Compass : Compass automatisiert Rückforderungsbestimmungen und stellt sicher, dass Abzüge für stornierte Policen, Vertragsverletzungen oder falsche Angaben nahtlos verarbeitet werden. Das System bietet eine klare Echtzeit-Dokumentation der Rückforderungsberechnungen, damit die Vertreter die Abzüge verstehen und Konflikte minimiert werden.

3. Mangelnde Transparenz der Provisionsstrukturen

Eine häufige Frustration unter Versicherungsvertretern ist der Mangel an Klarheit darüber, wie ihre Provisionen berechnet werden. Ohne Einblick in die Provisionsstrukturen fühlen sich die Vertreter demotiviert oder sind skeptisch gegenüber ihren Auszahlungen. Den Vertriebsleitern fällt es oft schwer, Aktualisierungen oder Änderungen der Provisionsstrukturen effektiv zu kommunizieren, was zu Missverständnissen und Desengagement führt.

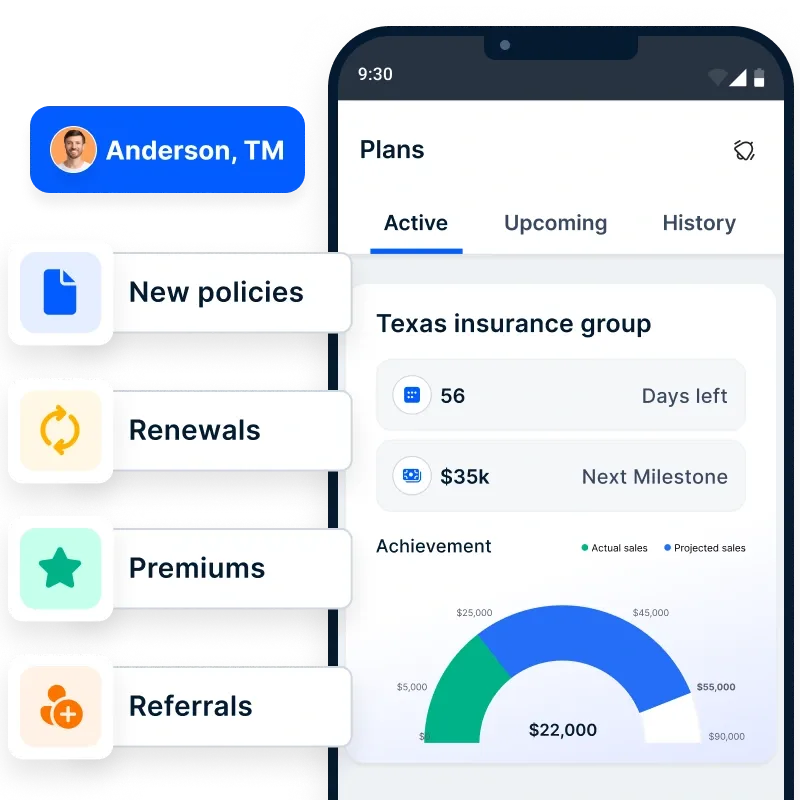

Compass : Compass bietet ein transparentes Provisionsmanagementsystem, in dem die Vermittler in Echtzeit auf eine Aufschlüsselung ihrer Einnahmen zugreifen können. Über ein mobilfreundliches Dashboard können Vertreter ihre Leistung verfolgen, Auszahlungsberechnungen einsehen und Dokumente zur Anreizstruktur herunterladen. Dieses Maß an Transparenz hilft den Vertretern, motiviert zu bleiben, und verringert die Zahl der Nachfragen zum Verdienst.

4. Motivierung der Vertreter zum Verkauf umsatzstarker Policen

Viele Versicherungsvertreter konzentrieren sich auf leicht zu verkaufende Policen mit geringem Wert, die möglicherweise nicht wesentlich zu den Einnahmen des Unternehmens beitragen. Ohne klare umsatzabhängige Anreize fehlt den Vertretern möglicherweise die Motivation, Policen zu bevorzugen, die dem Unternehmen höhere Gewinne einbringen. Dies führt zu einer suboptimalen Verkaufsleistung und lässt Wachstumschancen ungenutzt.

Compass : Compass ermöglicht es den Vertriebsleitern, strukturierte, umsatzorientierte KPIs zu implementieren, die die Provisionen auf umsatzstarke Policen abstimmen. Durch das Angebot höherer Anreize für Policen, die einen höheren Geschäftswert generieren, stellt Compass sicher, dass die Vertreter motiviert sind, diesen Verkäufen Priorität einzuräumen. Das automatisierte System aktualisiert dynamisch die Ertragsprognosen und zeigt den Vertretern die direkten finanziellen Vorteile des Verkaufs lukrativerer Policen.

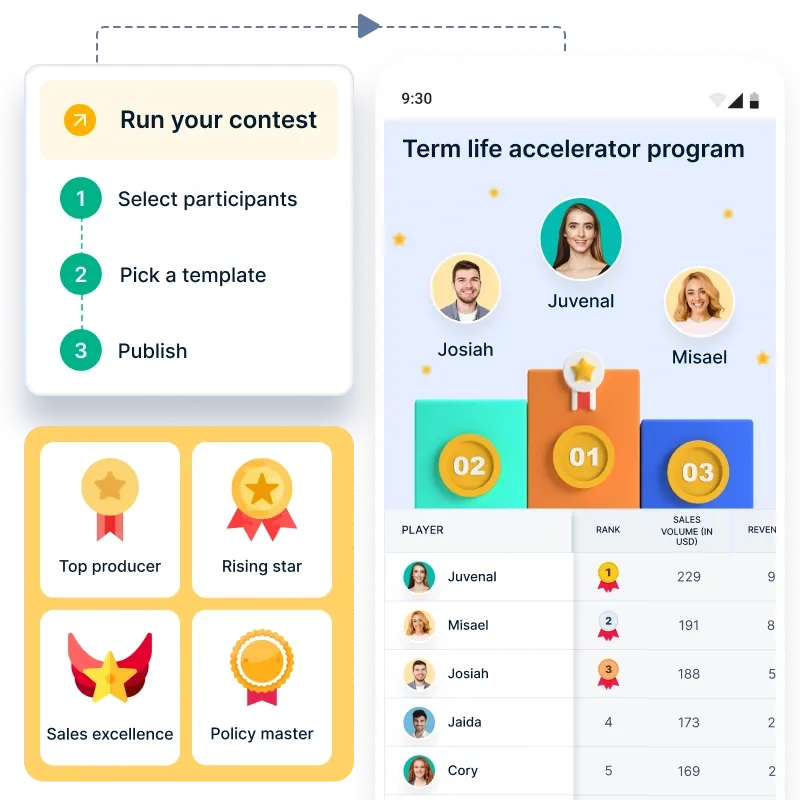

5. Bindung der Agenten und Verringerung der Abwanderung

Ohne kontinuierliches Engagement verlieren die Vertreter möglicherweise das Interesse oder suchen nach Möglichkeiten bei Wettbewerbern, die attraktivere Anreize bieten. Traditionellen Provisionsstrukturen fehlt es oft an interaktiven Elementen, die die Motivation der Vertreter aufrechterhalten. Die Vertriebsleiter haben Mühe, ein hohes Maß an Engagement aufrechtzuerhalten, was zu geringerer Produktivität und höherer Fluktuation führt.

Compass Lösung: Compass führt Gamification in den Verkaufsprozess ein und verwandelt den provisionsbasierten Verkauf in eine dynamische und fesselnde Erfahrung. Verkaufswettbewerbe, Live-Ranglisten und Performance-Scorecards bieten den Agenten einen Anreiz, an ihre Grenzen zu gehen. Unternehmen können benutzerdefinierte Wettbewerbe für verschiedene Policentypen erstellen und die besten Leistungen mit Boni, Anerkennung und Aufstiegsmöglichkeiten belohnen. Dieser Ansatz steigert nicht nur die Verkaufsleistung, sondern stärkt auch die Loyalität der Mitarbeiter.

Zusammenfassend

Die Kenntnis der wirtschaftlichen Aspekte der Provisionen für Versicherungsvertreter verdeutlicht den entscheidenden Zusammenhang zwischen den Anreizsystemen, die ihre Vergütung regeln, und der Motivation der Vertreter.

Da die Provisionsvergütung der Motivationsfaktor für die Vertreter ist, ist es für die Versicherungsunternehmen von entscheidender Bedeutung, die Vergütung ihrer Vertreter effektiv zu handhaben.

Dies ist der Punkt, an dem die Software für die Vertriebsvergütung -Compasszu einem wichtigen Instrument werden.

Eine umfassende Lösung, die die Komplexität von Provisionsstrukturen rationalisiert und verwaltet.

Ermöglicht es den Versicherern,:

- effektiv berechnen,

- Spur und

- die Provisionen an ihre Vertreter auszahlen

Wenn Sie mehr darüber erfahren möchten, wie genau Compass die Provisionszahlungen für Ihre Versicherungsvertreter automatisieren kann, dannbuchen Sie die Demojetzt!

FAQs

1. Wie hoch sind die Provisionen für Versicherungsvertreter?

Die Provisionen für Versicherungsvertreter variieren je nach Versicherungsart, Versicherer und Region. In der Regel liegen die Provisionen für Lebensversicherungen zwischen 30 % und 90 % der Erstjahresprämie, während die Provisionen für Kranken- und Sachversicherungen zwischen 5 % und 20 % pro Vertrag liegen.

2. Was ist die beste Provision für einen Versicherungsvertreter?

Die beste Provision hängt von der Art der Police ab. Lebensversicherungen bieten die höchsten Provisionen (bis zu 90 % im ersten Jahr), aber die Verlängerungsprovisionen gehen deutlich zurück. Bei Schaden- und Unfallversicherungen sind die Anfangsprovisionen niedriger, aber die Verlängerungsprovisionen sind stabil.

3. Verdienen Versicherungsvertreter gutes Geld?

Ja, erfolgreiche Versicherungsvertreter können gut verdienen, vor allem diejenigen, die Policen mit hohen Provisionen verkaufen (z. B. Lebensversicherungen) und Kunden für Verlängerungsprovisionen an sich binden. Das Einkommen hängt von der Erfahrung, den Verkaufsfähigkeiten und dem Versicherer ab.

4. Was ist ein gutes Provisionsverhältnis im Versicherungswesen?

Ein gutes Provisionsverhältnis hält ein Gleichgewicht zwischen Abschluss- und Verlängerungsprovisionen. Eine gesunde Spanne liegt bei 40-70 % für Lebensversicherungen im ersten Jahr und 10-15 % für Verlängerungen, während die Provisionen für Sachversicherungen in der Regel zwischen 10-20 % und 5-10 % für Verlängerungen liegen.