Clawback in Vertrieb und Provision: Bedeutung, Beispiele, Benchmarks

Clawback im Vertrieb hilft Unternehmen, Provisionen für gescheiterte Geschäfte zurückzufordern, finanzielle Risiken zu verringern und ethische Vertriebspraktiken zu fördern. Erfahren Sie, wie es funktioniert und warum es für ein nachhaltiges Umsatzwachstum unerlässlich ist.

Auf dieser Seite

Was als Mittel zur Verhinderung von rücksichtslosem Unternehmensverhalten und zum Schutz der Interessen der Aktionäre aufgrund desWells Fargo's Cross-Selling-Skandalwurde Clawback bald zu einer Praxis, die von zahlreichen Unternehmen weltweit übernommen wurde. Außerdem wurde dadurch die Notwendigkeit, denDodd-Frank-Gesetzin der Politik zu verankern.

Der Vorfall ereignete sich im Jahr 2016 und veranlasste Wells Fargo, seine Management-, Risiko- und Kontrollrahmen zu überarbeiten. Fargo änderte auch seine Kultur und Rückforderungsrichtlinien, um das Vertrauen wiederherzustellen und die Probleme anzugehen, die zu dem Skandal führten. Der Skandal eröffnete jedoch Unternehmen in verschiedenen Branchen weltweit die Möglichkeit, ihre Rückforderungsrichtlinien zu überarbeiten.

Die Rückforderungspolitik wird in Organisationen als Instrument gesehen, um die Vertreter von einer übermäßigen und unangemessenen Risikobereitschaft abzuhalten. Im Jahr 2016,Wells Fargo-Mitarbeiter5.300 um genau zu sein, 2 Millionen nicht autorisierte Konten eröffnet, was dazu führte, dass die Bank 185 Millionen Dollar an Vergütungen für Führungskräfte zurückforderte. Damit wird der Zweck der Rückforderungspolitik wiederhergestellt.

Damit sollte ein Unternehmen in die Lage versetzt werden, an eine Führungskraft gezahlte anreizbasierte Vergütungen zurückzufordern, wenn sich später herausstellt, dass die Abschlüsse, die diese Kennzahlen enthalten, fehlerhaft oder unethisch erstellt wurden. Am Beispiel von Wells Fargo kann man sehen, dass die Folgen eines Verstoßes gegen eine Rückforderungspolitik erheblich sein können.

Was ist ein Rückforderungsrecht?

Clawback, nach Angaben derNASDAQeine Vereinbarung, bei der sich die Anteilseigner verpflichten, die in der Vergangenheit erhaltenen Dividenden zur Finanzierung des künftigen Bargeldbedarfs des Projekts oder Unternehmens zu verwenden.

Einfach ausgedrückt, handelt es sich bei der Rückforderung um eine Vertragsklausel, die es einem Unternehmen ermöglicht, zuvor ausgezahlte Vergütungen oder Leistungen zurückzufordern, in der Regel im Zusammenhang mit leistungsbezogenen Vergütungen wie Boni.

Ihr Zweck ist es, die Verantwortlichkeit der Mitarbeiter aufrechtzuerhalten. Sie ermöglicht es der Organisation, eine Entschädigung zurückzufordern, wenn ein Angestellter ein Fehlverhalten begeht oder die Finanzunterlagen in erheblichem Umfang korrigiert werden.

Nachdem wir nun die Bedeutung von Clawback verstanden haben, wollen wir uns ansehen, wie der Mechanismus der Clawback-Regelung funktioniert.

Was ist eine Rückforderungsklausel und wie funktioniert sie?

Clawback-Bestimmungen sind Vertragsklauseln, die unter bestimmten Umständen oder Ereignissen die Rückgabe von Geld oder anderen Entschädigungen verlangen. Sie werden häufig in Arbeitsverträgen im Finanzsektor verwendet, um Bonuszahlungen zu regeln und vor finanziellen Verlusten, Betrug oder Fehlverhalten zu schützen. Rückforderungsklauseln sind so konzipiert, dass sie auch bessere Finanzpraktiken fördern, von betrügerischen Aktivitäten abschrecken und ein nachhaltiges Verkaufsverhalten fördern.

Im Finanzsektor werden Rückforderungen üblicherweise auf Arbeitsverträge angewandt, um die Vergütung von Führungskräften zu kontrollieren und Betrug zu verhindern. Sie können durch langfristige Schwankungen von Finanzinstrumenten, Fehlverhalten oder fehlerhafte Finanzberichte ausgelöst werden. Mit dem Dodd-Frank-Gesetz sollten Rückforderungen noch weiter ausgeweitet werden, aber die vorgeschlagene Regelung wurde nicht angenommen.

Für Vertriebsorganisationen,Clawback-Klauselnermöglichen es einem Unternehmen, Provisionen oder andere leistungsbezogene Vergütungen zurückzufordern, die an einen Verkäufer gezahlt wurden, wenn ein Kunde innerhalb eines bestimmten Zeitraums abwandert oder seinen Kauf storniert.

Dies schützt das Unternehmen vor finanziellen Verlusten aufgrund von Kundenabwanderung und ermutigt die Vertriebsmitarbeiter, qualitativ hochwertige Geschäfte zu tätigen und die Kundenerfahrung zu verbessern.

- Zwischen 2005 und 2010 ist die Zahl der großen Unternehmen der Fortune 500, die Clawback einsetzen, stark gestiegen. Zunächst waren es weniger als 3 %, doch dann stieg die Zahl auf82 %.

- Nach Angaben von ISS Corporate Solutions haben über90 %der S&P 500-Unternehmen Regeln für die Rückforderung von Geldern und Aktien. In der Russell 3000-Liste, zu der der S&P 500 nicht gehört, haben jedoch nur etwas mehr als die Hälfte ähnliche Regelungen.

- Einein Harvard durchgeführte Untersuchunghat ergeben, dass 94 % der S&P 500-Unternehmen des Gesundheitswesens solche Regelungen eingeführt haben. Bei den Unternehmen des Gesundheitswesens, die nicht zum S&P 500 gehören, haben jedoch nur etwa 31 % der Unternehmen derartige Richtlinien eingeführt.

Die quantitativ angelegte Studie zur Rückforderung von Leistungen unterstreicht die Bedeutung der Aufnahme einer Rückforderungspolitik in die Vereinbarung. Es gibt jedoch noch weitere Gründe für die Aufnahme von Rückforderungsregelungen in die Provisionspläne.

Um jedoch eine Rückforderungspolitik in Ihre Rückstellung aufzunehmen, müssen Sie wissen, welche Arten von Rückforderungen es gibt.

Arten von Clawback-Klauseln

Im Folgenden werden die Arten von Rückforderungsklauseln mit kurzen Erläuterungen und Beispielen vorgestellt:

1. Negative Quotengutschrift

Bei dieser Art von Rückforderung wird die Provision oder der Bonus eines Mitarbeiters gekürzt, wenn er ein bestimmtes Verkaufsziel nicht erreicht. Nehmen wir an, ein Vertriebsmitarbeiter erhält einen Bonus von 5.000 $, wenn er seine Quote um 10 % übertrifft.

Wenn die Klausel jedoch eine negative Quotengutschrift enthält und der Verkäufer seine Quote um 5 % verfehlt, kann ein Teil seines Grundgehalts oder seiner bisherigen Provisionen um einen Betrag gekürzt werden, der proportional zur verfehlten Quote ist.

2. Rückwirkende negative Quotengutschrift

Ähnlich wie bei einer negativen Quotengutschrift ermöglicht diese Bestimmung dem Arbeitgeber, bereits an den Arbeitnehmer gezahlte Provisionen oder Boni zurückzufordern, wenn dieser seine Quote nicht innerhalb eines bestimmten Zeitraums erfüllt, der über den aktuellen Verkaufszeitraum hinausgehen kann.

3. Rückforderung von Provisionen allein

Dieser Rückforderungsanspruch gilt nur für die vom Mitarbeiter verdienten Provisionen. Erfüllt der Mitarbeiter bestimmte Leistungskriterien nicht oder verstößt er gegen seinen Vertrag, kann das Unternehmen alle oder einen Teil der ausgezahlten Provisionen einbehalten oder zurückfordern.

Beispiele für Rückforderungsbestimmungen bei Verkaufsprovisionen

Rückforderungen im Vertrieb sind unerlässlich, um eine faire Provisionsstruktur aufrechtzuerhalten und gleichzeitig Unternehmen vor finanziellen Risiken zu schützen. Im Folgenden werden drei gängige Methoden für den Umgang mit Rückforderungen im Vertrieb vorgestellt.

Kontingente und Provisionsstruktur

Nehmen wir an, Emma verdient eine Provision auf der Grundlage des jährlich wiederkehrenden Umsatzes (ARR) der abgeschlossenen Geschäfte innerhalb eines Quotenzeitraums. In den Zeiträumen 1 und 2 liegen die Quoten bei 150.000 $ bzw. 300.000 $. Emma erhält eine Provision von 10 % auf den ARR eines Geschäfts, bis sie ihre Quote erreicht (Stufe 1), und 20 % für jeden Betrag, der die Quote übersteigt (Stufe 2).

Kommission und Rückforderungsregeln

Provisionen werden für Buchungen gezahlt, unterliegen jedoch einer Rückforderungsklausel für den Fall, dass der Kunde nicht zahlt. Nachstehend sind die abgeschlossenen Geschäfte für die Zeiträume 1 und 2 aufgeführt. Am Ende von Zeitraum 2 stellt das Unternehmen fest, dass Geschäft A nicht zahlen wird, was eine Umsatzrückforderung auslöst.

Rückforderungsmethode Nr. 1: genauer Auszahlungsbetrag

Dies ist die am weitesten verbreitete Methode, da sie einfach zu handhaben und für die Verkaufsteams intuitiv ist.

Da Emma für das nicht zustande gekommene Geschäft A eine Provision von 5.000 $ erhalten hat, muss sie 5.000 $ zurückzahlen.

Bei dieser Methode werden die Rückforderungsbeträge davon abhängig gemacht, wann ein Geschäft innerhalb des Quotenzeitraums abgeschlossen wurde. Da z. B. Geschäft A innerhalb von Tier 1 abgeschlossen wurde, beträgt der Rückforderungsbetrag 10 % des ARR. Wäre jedoch Geschäft C zurückgefordert worden, hätte der Betrag 15.000 $ (20 % der ARR) betragen.

Warum wir Methode Nr. 1 mögen

- Sehr intuitiv und leicht zu verstehen.

- Einfach für Arbeitgeber und Vertriebsmitarbeiter.

- Sorgt für faire Rückforderungen bei Verkaufsprovisionen.

Rückforderungsmethode Nr. 2: negative Quotengutschrift im laufenden Zeitraum

Bei dieser Methode wird die Quotengutschrift für den Zeitraum 2 verringert, indem die Rückforderung als negativer Verkaufsbetrag behandelt wird, wodurch die Erreichung des aktuellen Zeitraums effektiv verringert wird.

Diese Methode lässt sich leicht in Tabellenkalkulationen und CRM-Systemen automatisieren, indem die Rückforderung von Geschäft A als negativer Verkauf hinzugefügt wird. Es könnte jedoch einen Anreiz für die Vertriebsmitarbeiter darstellen, Geschäfte in zukünftige Zeiträume zu verschieben, um negative Auswirkungen auf die Quote zu vermeiden.

Warum wir Methode Nr. 2 mögen

- Einfach zu bedienen und leicht zu automatisieren.

- Klare Aussagen zur Provision.

- Es besteht kein Bedarf an einer Referenz für historische Auszahlungen.

Rückforderungsmethode Nr. 3: negative Quotengutschrift für den vergangenen Zeitraum

Bei dieser Methode wird die Quotenerfüllung des vorangegangenen Zeitraums rückwirkend angepasst, um die Rückforderung zu berücksichtigen. Im Gegensatz zu Methode Nr. 2 werden so negative Anreize im laufenden Zeitraum vermieden.

Diese Methode ist komplexer, da sie eine Neuberechnung der vergangenen Provisionen und eine entsprechende Anpassung der Auszahlungen erfordert. Unternehmen, die ASC 606 für die Kostenaktivierung verwenden, müssen bei der Anwendung dieser Methode die ordnungsgemäße Einhaltung der Vorschriften sicherstellen.

Warum wir Methode Nr. 3 mögen

- Ausgewogene Fairness zwischen Arbeitgebern und Verkäufern.

- Verhindert negative Anreize zur Verschiebung von Verkäufen.

- Es werden negative Auswirkungen auf die Provisionen des laufenden Zeitraums vermieden.

Abschließende Überlegungen

Rückforderungsregelungen im Vertrieb sorgen für die finanzielle Sicherheit der Unternehmen und gewährleisten gleichzeitig eine faire Provisionsstruktur.

Was sind einige gängige Benchmarks, die zur Bestimmung von Rückforderungen im Vertrieb verwendet werden?

Die gebräuchlichsten Benchmarks zur Bestimmung der Rückforderung von Umsatzerlösen sind:

1. Erreichung der Quote

Dies ist der wichtigste Maßstab. Clawback-Bestimmungen treten oft in Kraft, wenn ein Verkäufer in einem bestimmten Zeitraum unter einen vorher festgelegten Prozentsatz der ihm zugewiesenen Verkaufsquote fällt.

2. Verkaufsbeschleuniger

Dabei handelt es sich um Boni oder Anreize, die den Verkäufern für das Übertreffen bestimmter Ziele angeboten werden. Auf diese Beschleuniger kann eine Rückforderung angewandt werden, wenn der Vertriebsmitarbeiter die zugrunde liegende Basisquote oder andere Leistungskennzahlen nicht erreicht.

Die Unternehmen sollten jedoch klar mit den Vertriebsmitarbeitern über die Integration der Rückforderungsklauseln und deren Auswirkungen kommunizieren. Dies kann dazu beitragen, Missverständnissen vorzubeugen und sicherzustellen, dass die Vertriebsmitarbeiter die möglichen Folgen ihres Handelns verstehen. In diesem Zusammenhang wäre es hilfreich, die bewährten Praktiken bei der Navigation in Bezug auf Clawback zu beachten.

Warum sollten Sie Rückforderungsklauseln in Ihre Verkaufsprovisionspläne aufnehmen?

Rückforderungsklauseln sind in Provisionsplänen unerlässlich, um das Unternehmen vor finanziellen Verlusten aufgrund von betrügerischen Aktivitäten, illegalen Verkäufen oder der Nichteinhaltung von Unternehmensrichtlinien zu schützen. Erwägen Sie die Aufnahme von Clawback-Klauseln in Ihre Provisionspläne aus mehreren wichtigen Gründen:

1. Geringeres finanzielles Risiko

Rückvergütungen können dazu beitragen, das finanzielle Risiko zu mindern, indem Provisionen für Verkäufe, die dem Unternehmen keinen langfristigen Nutzen bringen, zurückerstattet werden. Dies könnte auf Kundenabwanderung, Produktrückgaben oder betrügerische Aktivitäten zurückzuführen sein.

Die Richtlinie gilt für den Fall, dass die öffentlich bekannt gegebenen Jahresabschlüsse von Airbnb aufgrund eines betrügerischen oder vorsätzlichen Fehlverhaltens der Mitarbeiter oder Führungskräfte korrigiert werden müssen.

Sie gibt dem Leadership Development, Belonging and Compensation Committee oder dem Vorstand die Möglichkeit, Barprämien, Aktienzuteilungen oder andere Vergütungen von fehlbaren Mitarbeitern zurückzufordern.

2.Verbesserter Rechtsschutz

Rückforderungsklauseln bieten einen rechtlichen Schutz in Fällen von Betrug oder Fehlverhalten eines Verkäufers. Wenn eine Provision mit illegalen oder unethischen Mitteln verdient wurde, ermöglicht die Rückforderungsklausel dem Unternehmen, diese Gelder zurückzufordern.

3. Ausrichtung auf Unternehmensziele

Clawback-Klauseln können Anreize für ein Verkaufsverhalten schaffen, das zum langfristigen Wachstum des Unternehmens beiträgt. Durch die mögliche Rückerstattung von Provisionen für kurzfristige Gewinne, die sich nicht in Kundenbindung oder -zufriedenheit niederschlagen, ermutigen Clawback-Klauseln die Vertriebsmitarbeiter, sich auf die Schaffung nachhaltiger Werte zu konzentrieren.

Diese Regelung gilt für leistungsabhängige Vergütungen, die nach dem 2. Oktober 2023 gezahlt werden. Ein vom Vorstand ernannter Ausschuss wird dies überwachen und die Nasdaq-Regel 5608 befolgen.

4. Anreize für das Verkaufsverhalten schaffen

Rückvergütungen im Vertrieb spielen eine entscheidende Rolle bei der Verbesserung des gesamten Kundenerlebnisses. Anstatt ihre Provision zu kassieren und weiterzuziehen, haben die Vertriebsmitarbeiter ein ureigenes Interesse daran, die Kundenzufriedenheit während des gesamten Einführungsprozesses sicherzustellen.

Dies ist besonders wertvoll für SaaS-Anbieter und andere abonnementbasierte Unternehmen, bei denen die langfristige Kundenbindung die Auswirkungen eines einzelnen Verkaufs überwiegt. Durch die Einführung einer Rückforderungsprovisionsstruktur können Unternehmen ihre Mitarbeiter zusätzlich motivieren, sich auf diesen langfristigen Erfolg einzustellen.

Wie Compass das Clawback-Management vereinfacht

Compass rationalisiert den Rückforderungsprozess und gewährleistet Genauigkeit, Transparenz und Effizienz.

Und so funktioniert es:

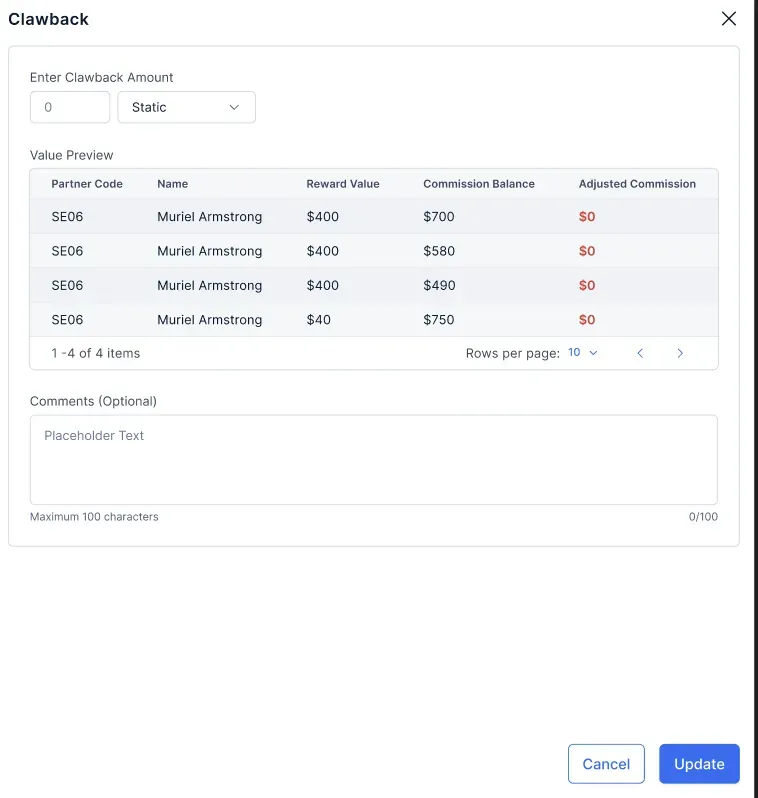

- Identifizierung von Geschäften und Beteiligten - Compass hilft bei der Ermittlung vergangener Geschäfte, die eine Rückforderung erfordern, und identifiziert die beteiligten Akteure.

- Ermittlung von Provisionsanpassungen - Es berechnet den an die Teilnehmer gezahlten Betrag und bestimmt den Rückforderungsbetrag auf der Grundlage einer vorgegebenen Logik, z. B. eines Prozentsatzes der gezahlten Provision.

- Nahtloser Abzugsprozess - Der zurückzufordernde Betrag wird entweder von der aktuellen Monatsprovision oder von zukünftigen Auszahlungen abgezogen, was minimale Unterbrechungen gewährleistet.

- Validierung und Genehmigung - Datenvalidierung und vordefinierte Genehmigungsworkflows gewährleisten die Genauigkeit, bevor eine Rückforderung bearbeitet wird.

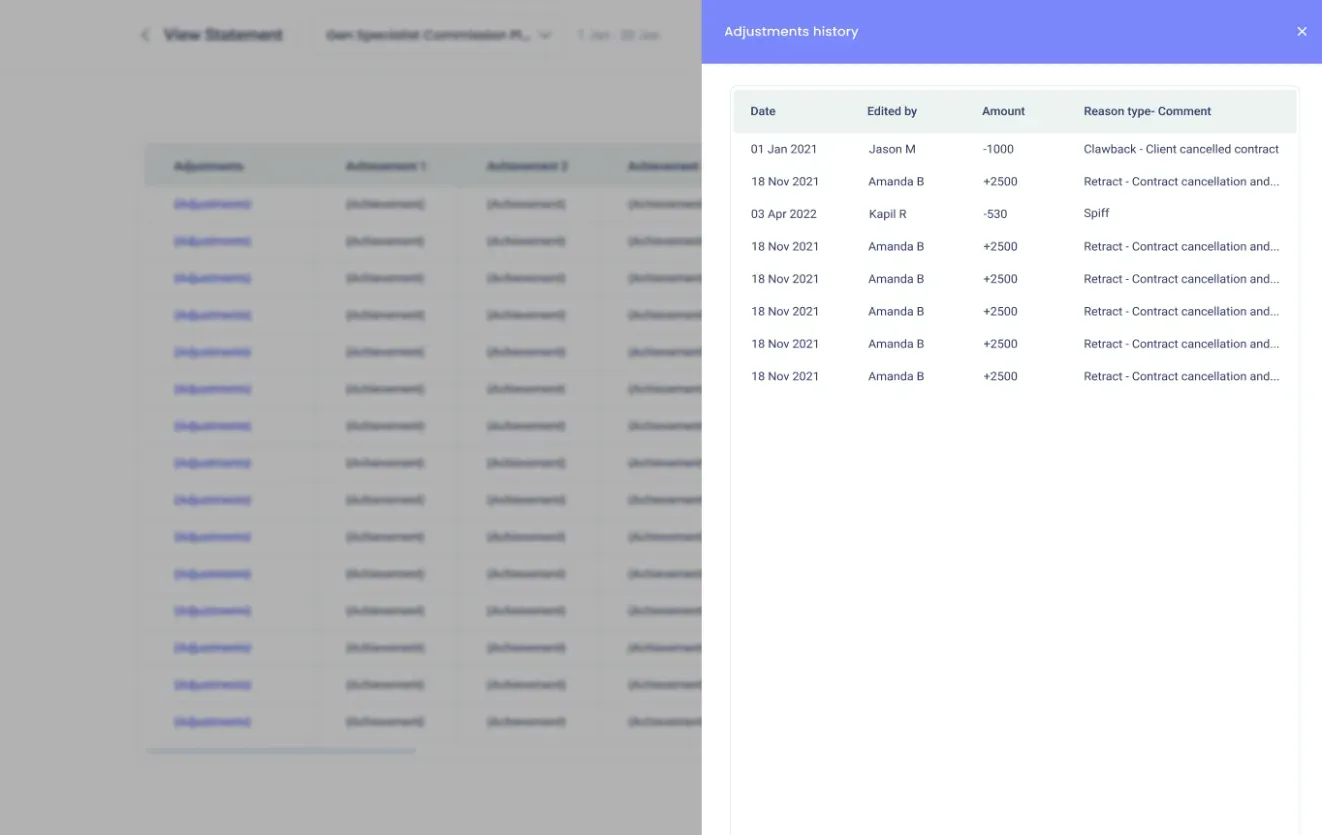

- Vollständige Transparenz - Endbenutzer erhalten einen vollständigen Überblick über ihre Rückforderungen, einschließlich Details zu Geschäften, abgezogenen Beträgen und relevanten Kommentaren der Genehmiger.

- Ad-hoc-Rückforderungen - Administratoren haben die Flexibilität, Rückforderungen für bestimmte Auszahlungen aus jedem Provisionsplan zu veranlassen, mit einem speziellen Prüfpfad sowohl für Administratoren als auch für Benutzer.

Mit Compass können Administratoren effizient Rückerstattungsregelungen einrichten und verwalten, während Endnutzer ihre Rückerstattungen bequem über die mobile App verfolgen können.

Darüber hinaus können die Benutzer ihre relevanten Transaktionen anzeigen, per E-Mail versenden oder herunterladen und so die vollständige Kontrolle und Transparenz über ihre Provisionsanpassungen gewährleisten. Terminieren Sie einen Anruf jetzt!

Bewährte Praktiken für den Umgang mit Rückforderungsklauseln

Um Rückforderungsklauseln effektiv zu handhaben, ist es wichtig, einige bewährte Verfahren zu befolgen. Zu diesen Praktiken gehören:

1. Einholung von Rechtsrat

Bei der Ausarbeitung von Rückforderungsklauseln sollten unbedingt Rechtsexperten hinzugezogen werden, um sicherzustellen, dass sie rechtsgültig und durchsetzbar sind. Dies kann mögliche Streitigkeiten und Gerichtsverfahren verhindern.

2. Festlegung klarer und fairer Rückforderungsbedingungen

Rückforderungsklauseln sollten einfach und fair sein und transparente Bedingungen enthalten, aus denen hervorgeht, wann die Provisionen zurückgefordert werden können. Dies hilft, Missverständnissen vorzubeugen, und stellt sicher, dass sich die Vertriebsmitarbeiter der möglichen Konsequenzen ihres Handelns bewusst sind.

3. Regelmäßige Überprüfung und Aktualisierung von Clawback-Klauseln

Unternehmen sollten sie regelmäßig überprüfen und überarbeiten, um ihre Wirksamkeit und Relevanz zu erhalten. Dieser Prozess kann die Analyse früherer Fälle beinhalten, in denen die Klausel angewandt wurde, um ihre Auswirkungen auf die finanzielle Leistung des Unternehmens und die Verkaufsergebnisse zu bewerten.

Neue Gesetze über Rückforderungsklauseln

- Dieneuen Regeln, die im Oktober 2022 in Kraft treten, sind Teil des Dodd-Frank Wall Street Reform and Consumer Protection Act von 2010.

- Börsennotierte Unternehmen müssen die neuenSEC Clawback Regeln.

- Nach diesen Vorschriften müssen Unternehmen Vergütungen mit Anreizcharakter, die aufgrund von Fehlern in den Jahresabschlüssen gewährt wurden, zurückfordern. Dies gilt für die meisten an den großen Börsen notierten Unternehmen, unabhängig von der Kenntnis oder dem Fehlverhalten der Führungskraft.

- Nach denjüngsten Gesetzenkönnen sich Unternehmen nicht vor diesen Rückforderungen schützen, und sowohl große als auch kleine Fehler in der Buchführung können sie auslösen.

- Neue Offenlegungsvorschriften verpflichten die Unternehmen, Einzelheiten über Rückforderungen mitzuteilen. Die Vorschriften können sich auch darauf auswirken, wie Unternehmen interne Untersuchungen durchführen.

Schlussfolgerung

Rückforderungsbestimmungen spielen eine wichtige Rolle bei der Schaffung von Rahmenbedingungen, indem sie das Vertrauen der Anleger wiederherstellen und das Vertrauen der Öffentlichkeit fördern. Ihre Einbeziehung verbessert die individuelle Rechenschaftspflicht und verändert die Anreizsysteme, um die Abhängigkeit von kurzfristigen Auszahlungsergebnissen zu verringern.

Man kann sagen, dass Rückforderungen in Bereichen wie Private Equity, Versicherungen, Dividenden und Geschäftsverträgen eingeführt werden, um eine größere Verantwortung der beteiligten Parteien zu gewährleisten.

Um jedoch eine gerechte Anwendung der Rückforderungspolitik unter den Vertriebsmitarbeitern zu gewährleisten, kann ein automatischer Anreizkanal eingerichtet werden, damit sie die im Vertrag festgelegten Erwartungen erfüllen.Compassist eine Software für die Verwaltung von Verkaufsanreizen, die Unternehmen dabei hilft, ihre Verkaufsanreizprogramme fair zu verwalten und zu automatisieren. Die Plattform vereinfacht die Verwaltung komplexer Incentive-Pläne durch:

- Einführung von Anreizplänen

- Berechnung und Auszahlung von Anreizen, mit Echtzeit-Transparenz der Leistung

- Generieren Sie Provisionsinformationen und pünktliche Auszahlungen.

- Integration mit CRMs über Webhooks, APIs oder SDKs, mit Link- und Gate-Filtern zur Verwaltung mehrerer Datenquellen.

Erleichtern Sie also die Automatisierung von Incentive-Programmen, vereinfachen Sie den Prozess der Festlegung von Verkaufsleistungszielen und überwachen Sie die Fortschritte der Mitarbeiter beim Übertreffen dieser Ziele, während Sie gleichzeitig Anstand und Fairness auf allen Ebenen mit Compass wahren.