Commission d'agent d'assurance : Qu'est-ce que c'est et comment ça marche ?

Apprendre comment les agents d'assurance gagnent de l'argent grâce aux commissions, aux primes et aux renouvellements. Comprendre les taux de commission des agents d'assurance et les facteurs qui influencent leurs revenus.

Sur cette page

La gestion des commissions des agents d'assurance ne se limite pas au calcul des paiements. Il s'agit de créer un système qui motive les agents, garantit l'exactitude des données et permet d'augmenter les ventes de polices d'assurance. Avec différentes structures de commissions, des taux variables en fonction du type d'assurance et de multiples canaux de vente, la gestion efficace des commissions peut s'avérer complexe pour les compagnies d'assurance.

Les responsables des ventes doivent trouver un équilibre entre des taux de commission compétitifs et la rentabilité de l'entreprise, tout en veillant à ce que les agents restent motivés et incités à vendre des polices d'assurance à forte valeur ajoutée.

Un modèle de commission bien structuré joue un rôle essentiel dans la fidélisation et la performance des agents. Comprendre comment les taux de commission sont déterminés, les facteurs qui les influencent et les composantes essentielles des structures de commission aide les entreprises à concevoir un système de paiement efficace et transparent.

Qu'il s'agisse d'assurance-vie, d'assurance-maladie ou d'assurance de biens, les structures de commissions varient, ce qui a un impact sur la manière dont les agents abordent les ventes.

Ce guide explique le fonctionnement des taux de commissionnement dans l'assurance, les éléments clés qui déterminent les structures de commissionnement et la manière dont les entreprises peuvent optimiser leurs modèles de paiement.

En outre, nous verrons comment les solutions modernes de gestion des commissions peuvent rationaliser le processus, réduire les erreurs et améliorer la transparence, afin d'aider les responsables commerciaux et les agents à travailler plus efficacement.

Type | Première fois | Sur le renouvellement |

Assurance maladie | 5% à 10% | 1% à 2% |

Assurance vie | 40% à 120% | 1% à 2% |

Assurance habitation | 5% à 15% | 2% à 5% |

Cela peut paraître simple, mais la compréhension des facteurs et des concepts qui sous-tendent ces commissions permet d'avoir une vision complète de la commission de l'agent d'assurance.

Que vous soyez un responsable commercial cherchant à optimiser les paiements ou un agent cherchant à clarifier ses revenus, ce guide vous aidera à gérer efficacement les commissions d'assurance.

Ci-dessous, nous analysons les structures de commissions, les taux et les facteurs clés affectant les revenus des agents, afin que vous puissiez concevoir un système de commissions compétitif et rentable.

Comment fonctionnent les taux de commission et les structures de commission dans le secteur de l'assurance ?

Les taux de commission d'assurance varient en fonction de l'assureur et du type de police. Voyons comment fonctionnent généralement les commissions d'assurance.

Le revenu d'un agent d'assurance étant principalement basé sur les commissions, il est essentiel de fixer un objectif de revenu annuel. Si l'on se base sur l'exemple précédent, des ventes régulières pourraient générer plus de 48 000 dollars de commissions au cours de la première année. De nombreux recruteurs estiment qu'il s'agit là d'un objectif raisonnable. Les agents qui visent des revenus plus élevés peuvent simplement accroître leurs efforts de vente pour atteindre leurs objectifs.

Certains assureurs accordent des primes aux nouveaux agents pour soutenir leurs revenus et les encourager à réaliser de bonnes performances, tout en reconnaissant que la première année peut être difficile.

L'un des principaux avantages offerts par certains assureurs est le paiement immédiat des commissions à l'émission de la police. Cela signifie que vous recevez une partie de vos commissions d'assurance dès que la couverture commence, plutôt que d'attendre que l'assuré effectue les paiements. Cela peut améliorer considérablement la trésorerie des nouveaux agents d'assurance.

Taux de commission des agents d'assurance en fonction du type d'assurance aux États-Unis

Les taux de commission des agents d'assurance aux États-Unispeuvent varier considérablement en fonction du type d'assurance, de la compagnie d'assurance, de l'expérience de l'agent et des polices spécifiques vendues. Voici quelques lignes directrices générales pour les types d'assurance les plus courants :

Type d'assurance | Structure de la Commission | Exemple |

Assurance vie | 40 à 100 % de la prime de première année, renouvellements plus faibles | Police de 5 000 $, commission de 70 % = 3 500 |

Assurance maladie (marché individuel) | Moyenne annuelle de 170,76 $ par membre | Varie selon le segment de marché et la région |

Assurance dommages | 10 à 20 % de la prime pour les nouvelles polices, moins pour les renouvellements | Police d'assurance automobile de 1 000 $ : L'agent captif commence à 100 $, l'agent indépendant gagne 150 $ par an. |

Assurance des entreprises | 10%-15% ou plus de la prime | En fonction de la complexité et de la taille de la politique |

Rentes et investissements | 1%-7% of invested amount | Varie selon le produit et les conditions |

Assurance maladie/assurance dépendance | 15%-25% ou plus de la prime | Medicare Advantage : 600 à 700 dollars par plan, renouvellements 300 à 400 dollars. Medicare Part D : Jusqu'à 100 $, renouvellements inférieurs. |

Des agents d'assurance motivés et motivants sont plus performants. Assurez-vous contre une faible productivité des ventes avec Xododay Compass. Uneplateforme de commissions automatiséesUne plateforme de commissions automatisée permet désormais de gérer et de suivre facilement les programmes de commissions et les indicateurs clés de performance de l'équipe.Parlez à notre expert en commissions.

5 Composantes des structures de commissions d'assurance

Voici quelques éléments à connaître :

1. Commission de base

La commission de base qu'un agent reçoit d'une compagnie d'assurance lorsqu'une police est vendue avec succès est la commission de base. Il s'agit de la principale source de revenus d'un agent, quelle que soit sa capacité à conclure des affaires ; un vendeur reçoit toujours cette somme d'argent.

2. Commissions de renouvellement

Si un client renouvelle son contrat, le vendeur reçoit une commission de renouvellement. Cette commission permanente favorise un service cohérent et encourage les agents à entretenir des relations à long terme avec leurs clients.

3. Primes basées sur la performance

Incitations supplémentaires accordées aux agents lorsqu'ils atteignent des objectifs prédéterminés, des critères de performance ou des objectifs de vente. Ces incitations encouragent les agents à dépasser leurs attentes.

4. Primes de fidélisation

Les primes accordées aux agents pour fidéliser les clients et faire en sorte que les assurés conservent leur assurance pendant de longues périodes sont des primes de fidélisation. Cela motive les agents à se concentrer sur le maintien et la satisfaction de leur clientèle.

5. Commissions supplémentaires

Les agents qui remplissent certaines conditions imposées par la compagnie d'assurance et qui vendent des produits d'assurance spécialisés peuvent prétendre à cette rémunération supplémentaire. Ces commissions supplémentaires constituent une incitation supplémentaire à la vente de certains types de polices.

Accélérer les ventes de polices d'assurance grâce à l'automatisation des commissions

Les agents d'assurance motivés et motivants sont plus performants. Assurez-vous contre une faible productivité des ventes avec Xododay Compass. Uneplateforme de commissions automatiséesLes agents d'assurance peuvent désormais gérer et suivre facilement les programmes de commissions et les indicateurs clés de performance de l'équipe. Vous voulez savoir comment ?Parlez-en à notre expert en commissions.

Quels sont les facteurs qui influencent la rémunération des agents d'assurance ?

Les structures de commissions jouent un rôle majeur dans la rémunération des agents d'assurance, mais d'autres facteurs influencent également leurs revenus. Il s'agit notamment des facteurs suivants

1. Type d'agent

Il existe deux types d'agents d'assurance :

- Les agents captifs vendent des polices pour le compte d'un assureur.

- Les agents indépendants travaillent avec plusieurs compagnies d'assurance.

Les agents indépendants perçoivent généralement des commissions plus élevées, mais ils doivent également couvrir leurs propres frais professionnels, tels que le loyer, les fournitures de bureau et le marketing.

2. Type de politique

Les agents d'assurance peuvent se spécialiser dans un ou plusieurs types de polices. Par exemple, un agent d'assurance habitation peut également vendre de l'assurance automobile. Les agents d'assurance vie peuvent se spécialiser dans l'assurance maladie. Pour ce faire, ils doivent satisfaire aux exigences de leur juridiction en matière de licence.

3. Emplacement

Le lieu d'activité d'un agent influe sur son potentiel de rémunération. Une grande ville à forte population offre plus d'opportunités de vente qu'une petite ville. D'autres facteurs liés à l'emplacement sont également pris en compte :

- Accès aux services publics

- Coût de la vie

- Taux d'emploi

- Sécurité publique et taux d'accidents

Ces éléments façonnent la demande du marché et influencent la rémunération des agents d'assurance.

Combien gagnent les agents d'assurance ?

Les salaires des agents d'assurance varient. Le Bureau of Labor Statistics (BLS) fait état d'un salaire annuel moyen de 79 650 dollars, soit 37 dollars de l'heure. Les postes de débutants sont généralement moins bien rémunérés. Les agents expérimentés disposant d'une solide clientèle peuvent atteindre des revenus à six chiffres. Ces données portent sur différents types d'assurance. Il s'agit notamment de l'assurance dommages, de l'assurance vie et de l'assurance maladie. Le BLS estime à 455 540 le nombre d'emplois d'agents d'assurance.

Le tableau suivant présente les percentiles de salaires détaillés pour les agents d'assurance. Ces données sont basées sur les dernières statistiques de l'emploi et des salaires du BLS Occupational Employment and Wage Statistics (statistiques sur l'emploi et les salaires) (OEWS). Il donne un aperçu des revenus potentiels à différents niveaux.

Pourcentage | Salaire annuel |

10ème | $38,210 |

25ème | $51,200 |

50e (médiane) | $65,580 |

75ème | $99,840 |

90e | $128,660 |

Défis communs rencontrés par les responsables des ventes dans la gestion des commissions des agents d'assurance - et comment Compass les résout

Les responsables des ventes dans le secteur de l'assurance sont confrontés à plusieurs obstacles lorsqu'ils gèrent les commissions des agents. Avec de multiples types de polices, des structures de paiement complexes et un mélange d'agents directs, de courtiers et d'agences indépendantes, garantir la précision et la motivation devient une tâche ardue.

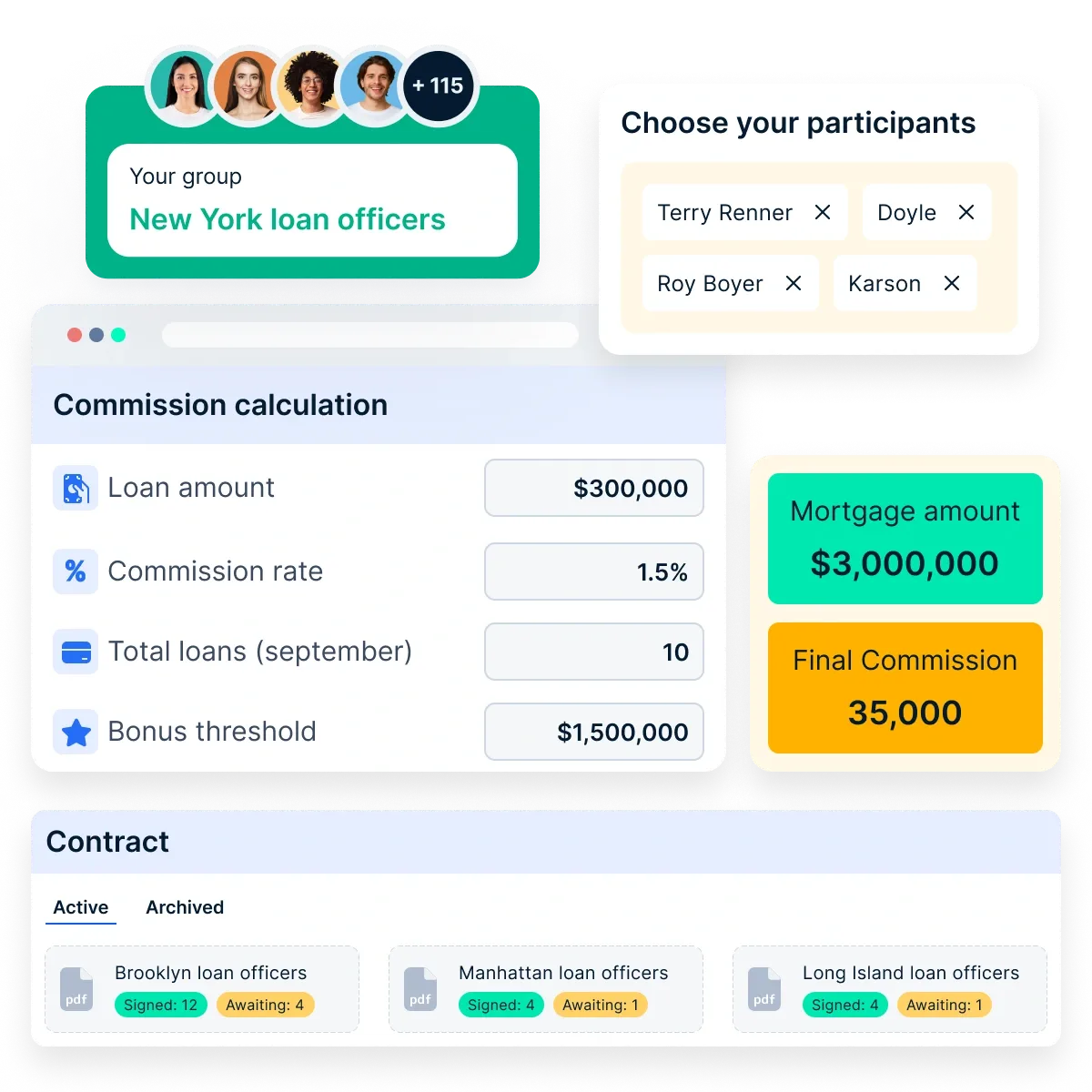

Les erreurs dans le paiement des commissions, les litiges sur les déductions et le manque d'outils d'engagement peuvent conduire à un taux élevé de désabonnement des agents et à une perte d'opportunités de revenus. Compass simplifie la gestion des commissions en automatisant les paiements, en améliorant la transparence et en introduisant la gamification pour stimuler les performances commerciales.

Voici comment Compass s'attaque aux principaux défis :

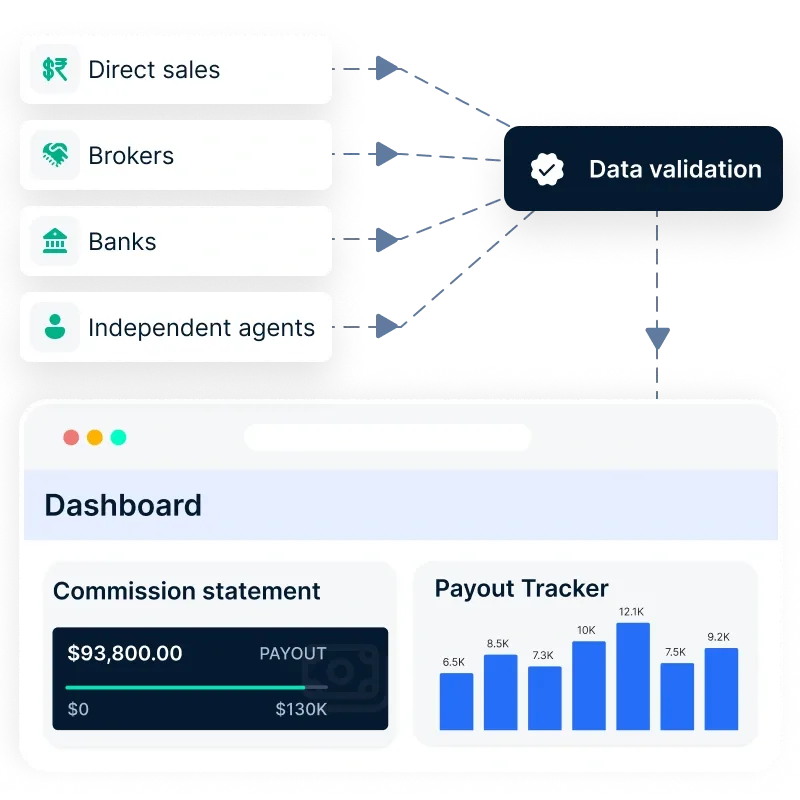

1. Inexactitude des données et litiges de paiement

Le suivi manuel des commissions à l'aide de feuilles de calcul entraîne souvent des erreurs de calcul, des paiements incorrects et une attribution incohérente entre les différents canaux de vente. Les agents qui reçoivent des commissions incorrectes peuvent perdre confiance dans le système, ce qui entraîne une augmentation des litiges et une baisse de motivation. La résolution de ces litiges peut prendre beaucoup de temps aux responsables commerciaux et détourner leur attention des activités de vente essentielles.

La solutionCompass : Compass élimine le besoin de feuilles de calcul en centralisant le suivi des commissions sur un tableau de bord unique. Des calculs automatisés garantissent que chaque vente de police est attribuée avec précision, ce qui réduit les erreurs de paiement. Les agents sont informés en temps réel de leurs revenus, ce qui réduit les litiges et favorise la confiance dans la structure des commissions.

2. Gestion des récupérations et des rétrocessions

L'un des aspects les plus délicats de la gestion des commissions est la récupération, c'est-à-dire le recouvrement des commissions versées pour des polices qui ont été annulées ou qui se sont révélées fausses. Le traitement manuel de cette question peut s'avérer inefficace et source d'erreurs, entraînant des paiements excessifs ou des relations tendues avec les agents. Des politiques de récupération peu claires peuvent être à l'origine de litiges et décourager les agents de vendre des polices de grande valeur.

La solutionCompass : Compass automatise les dispositions de récupération, en veillant à ce que les déductions pour les polices annulées, les ruptures de contrat ou les fausses déclarations soient traitées de manière transparente. Le système fournit une documentation claire et en temps réel des calculs de récupération, ce qui garantit que les agents comprennent les déductions et minimise les conflits.

3. Manque de visibilité sur les structures de la commission

Les agents d'assurance sont souvent frustrés par le manque de clarté dans le calcul de leurs commissions. Sans visibilité sur les structures de commissions, les agents peuvent se sentir démotivés ou sceptiques quant à leur rémunération. Les responsables des ventes ont souvent du mal à communiquer efficacement les mises à jour ou les changements dans les structures de commissions, ce qui entraîne des malentendus et un désengagement.

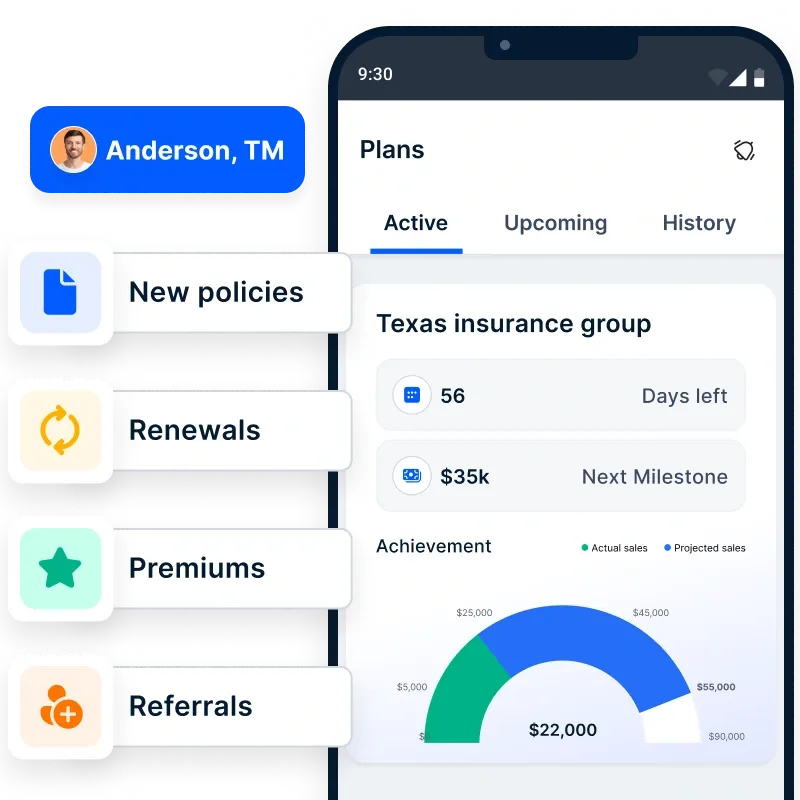

La solutionCompass : Compass fournit un système transparent de gestion des commissions dans lequel les agents peuvent accéder à une ventilation en temps réel de leurs revenus. Grâce à un tableau de bord convivial, les agents peuvent suivre leurs performances, consulter les calculs de paiement et télécharger les documents relatifs à la structure des primes. Ce niveau de transparence aide les agents à rester motivés et réduit les demandes de renseignements sur les revenus.

4. Motiver les agents à vendre des polices à hauts revenus

De nombreux agents d'assurance se concentrent sur des polices faciles à vendre et de faible valeur, qui peuvent ne pas contribuer de manière significative au chiffre d'affaires de l'entreprise. En l'absence de mesures incitatives claires axées sur les revenus, les agents peuvent manquer de motivation pour donner la priorité aux polices qui génèrent des bénéfices plus élevés pour l'entreprise. Il en résulte des performances commerciales sous-optimales et des opportunités de croissance manquées.

La solutionCompass : Compass permet aux responsables des ventes de mettre en œuvre des indicateurs clés de performance (KPI) structurés et axés sur les revenus, qui alignent les commissions sur les polices à forte valeur ajoutée. En offrant des primes plus élevées pour les polices qui génèrent une plus grande valeur commerciale, Compass s'assure que les agents sont motivés pour donner la priorité à ces ventes. Le système automatisé met à jour de manière dynamique les projections de revenus, montrant aux agents les avantages financiers directs de la vente de polices plus lucratives.

5. Maintenir l'engagement des agents et réduire le taux de désabonnement

En l'absence d'un engagement continu, les agents risquent de se désintéresser ou de rechercher des opportunités auprès de concurrents offrant des incitations plus attrayantes. Les structures de commissions traditionnelles manquent souvent d'éléments interactifs qui maintiennent la motivation des agents. Les responsables des ventes ont du mal à maintenir un niveau élevé d'engagement, ce qui entraîne une baisse de la productivité et une augmentation du taux de rotation.

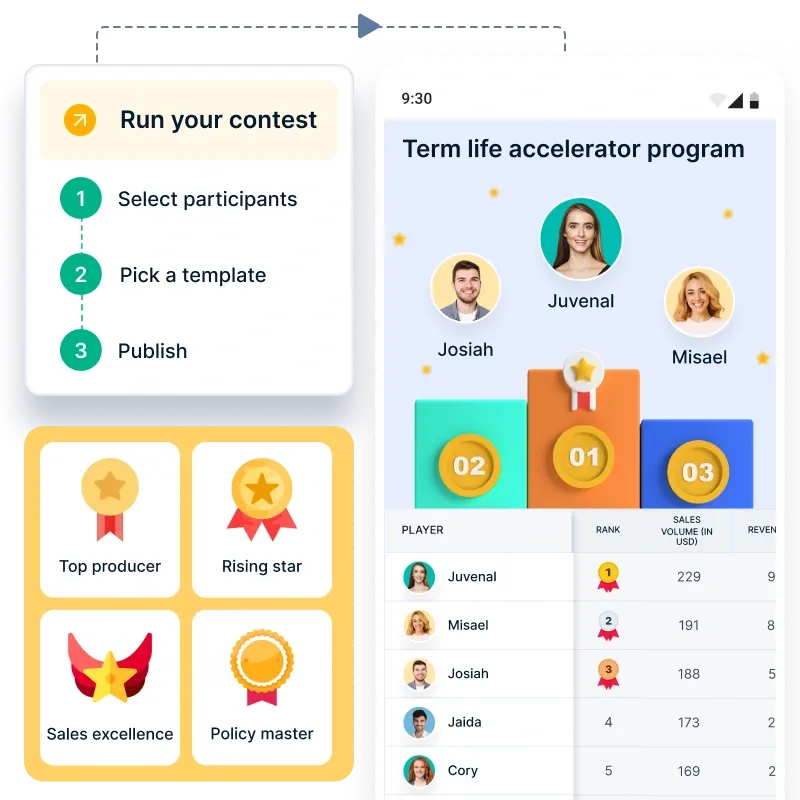

La solutionCompass : Compass introduit la gamification dans le processus de vente, transformant la vente à la commission en une expérience dynamique et engageante. Les concours de vente, les tableaux de bord en direct et les fiches de performance incitent les agents à repousser leurs limites. Les entreprises peuvent créer des concours personnalisés pour différents types de polices et récompenser les meilleurs agents par des primes, des témoignages de reconnaissance et des possibilités d'évolution de carrière. Cette approche permet non seulement de stimuler les performances de vente, mais aussi de renforcer la fidélité des agents.

En résumé

La connaissance de l'économie des commissions des agents d'assurance met en évidence le lien crucial entre les systèmes d'incitation qui régissent leur rémunération et la manière dont ils motivent les agents.

La commission étant le facteur de motivation des agents, il est essentiel que les compagnies d'assurance gèrent efficacement la rémunération de leurs agents.

C'est là qu'intervient le logiciel de rémunération des ventes -Compasss'avère être un outil essentiel.

Une solution complète qui rationalise et gère les complexités des structures de commissions.

Permet aux assureurs de :

- calculer efficacement,

- piste, et

- verser des commissions à leurs agents

Si vous souhaitez en savoir plus sur la manière dont Compass peut automatiser le paiement des commissions de vos agents d'assurance, alorsréservez la démode démonstration !

FAQs

1. Quelles sont les commissions des agents d'assurance ?

Les commissions des agents d'assurance varient en fonction du type de police, de l'assureur et de la région. En général, les commissions pour l'assurance vie varient de 30 à 90 % de la prime de première année, tandis que les commissions pour l'assurance maladie et l'assurance des biens sont de l'ordre de 5 à 20 % par police.

2. Quelle est la meilleure commission pour un agent d'assurance ?

La meilleure commission dépend du type de police. L'assurance-vie offre les commissions les plus élevées (jusqu'à 90 % la première année), mais les commissions de renouvellement diminuent considérablement. Les assurances multirisques offrent des commissions initiales plus faibles, mais des renouvellements réguliers.

3. Les vendeurs d'assurances gagnent-ils bien leur vie ?

Oui, les agents d'assurance peuvent bien gagner leur vie, en particulier ceux qui vendent des polices à forte commission (par exemple, l'assurance-vie) et qui conservent leurs clients pour les commissions de renouvellement. Les revenus varient en fonction de l'expérience, des compétences de vente et de l'assureur.

4. Quel est un bon taux de commission dans l'assurance ?

Un bon ratio de commission permet d'équilibrer les commissions initiales et les commissions de renouvellement. Une fourchette saine est de 40 à 70 % pour l'assurance-vie de première année et de 10 à 15 % pour les renouvellements, tandis que les commissions pour l'assurance des biens varient généralement de 10 à 20 % et les renouvellements de 5 à 10 %.