Guide complet de l'ASC 606 : La nécessité de se conformer à la reconnaissance des revenus

L'ASC 606 est la nouvelle norme relative à la comptabilisation des produits. Ce blog traite de la norme, du modèle en cinq étapes et des critères de comptabilisation des produits.

Sur cette page

Les transactions commerciales impliquent le transfert de contreparties monétaires en échange de biens ou de services. La contrepartie monétaire reçue constitue le revenu de l'entreprise.

Savez-vous quand les entreprises doivent comptabiliser ces recettes ? Les entreprises suivaient des pratiques différentes en matière de comptabilisation des recettes. Cela a eu un impact sur les rapports financiers et les relevés de comptes des organisations et a entraîné des complications juridiques.

La comptabilisation des revenus étant un élément important pour une entreprise, une nouvelle norme de comptabilisation des revenus a été introduite en 2018. Il s'agit de l'Accounting Standard Codification (ASC) 606, qui a remplacé l'ASC 605. L'article ci-dessous explique de quoi il s'agit, à qui elle s'applique et le mode de reconnaissance des revenus.

Qu'est-ce que l'ASC 606 ?

ASC 606L'ASC 606, ou Accounting Standards Codification 606, est une norme de comptabilisation des produits. Elle établit des règles claires sur la manière dont les entreprises comptabilisent les produits des contrats avec les clients. Les produits sont comptabilisés lorsque le contrôle des biens ou des services est transféré au client.

L'ASC 606 fournit un cadre complet pour la comptabilisation précise des produits. Il contribue à assurer la cohérence des rapports financiers et la transparence des états financiers. Les entreprises doivent fournir des informations détaillées sur les flux de revenus, les revenus différés et les obligations de performance.

Le Financial Accounting Standards Board (FASB) a publié l'ASC 606 en mai 2014. Elle s'applique aux entreprises qui suivent les principes comptables généralement admis (GAAP). Les entreprises publiques ont adopté cette norme en 2017, tandis que les entreprises privées et les organisations à but non lucratif l'ont fait en 2018.

L'ASC 606 vise à améliorer la visibilité de la santé financière en alignant les processus de comptabilisation des revenus dans tous les secteurs. Elle couvre des aspects tels que le prix de la transaction, le prix de vente autonome et les éléments de financement importants dans les contrats avec les clients.

Pourquoi l'ASC 606 a-t-elle été introduite ?

Les raisons de l'introduction de l'ASC 606 sont énumérées ci-dessous :

- L'ASC 606 vise à fournir un cadre permettant une comptabilisation plus cohérente des revenus.

- L'IASB et le FASB avaient pour objectif de mettre à jour les normes existantes en matière de comptabilisation des produits afin de les rendre plus pertinentes pour l'ensemble des secteurs d'activité.

- Des variations ont été observées dans la comptabilisation des recettes de transactions similaires entre les secteurs d'activité, qui devaient être modifiées.

- Les différences de procédures comptables n'ont pas permis de comparer les résultats du point de vue des parties prenantes.

- Avec l'introduction de l'ASC 606, l'IASB et le FASB avaient l'intention de créer des lignes directrices pour le calcul des revenus à des fins fiscales.

Toutefois, il existe une différence significative entre l'ASC et les IFRS.

IFRS 15 vs. ASC 606 : Quelle est la différence ?

ASC 606 et IFRS 15 sont similaires. Elles offrent toutes deux un cadre clair pour la comptabilisation des produits dans les contrats avec les clients. Elles se concentrent sur l'identification des obligations de performance et la comptabilisation des produits lorsque ces obligations sont remplies par le transfert de biens ou de services.

Les deux normes visent à garantir la reconnaissance exacte des revenus dans les états financiers. Cela permet d'obtenir une image claire des performances financières et aide les parties prenantes à mieux comprendre les flux de trésorerie et de revenus de l'entreprise.

Voici un tableau comparatif.

Aspect | ASC 606 | IFRS 15 | Principales différences |

Collectability Threshold | Exige une probabilité de collecte plus élevée, en fixant le seuil à 75-80%. | Fixe un seuil inférieur à 50 %, exigeant seulement que la collecte soit "plus probable qu'improbable". | L'ASC 606 exige une plus grande certitude quant au recouvrement des paiements que l'IFRS 15. |

Informations sur les frais d'expédition et de manutention | Treats shipping and handling as fulfilment activities but allows for separate presentation in financial statements. | La directive n'impose pas spécifiquement la divulgation séparée des frais d'expédition et de manutention. | L'ASC 606 met davantage l'accent sur la divulgation séparée que l'IFRS 15, qui offre moins d'indications sur cet aspect. |

Coûts du contrat | Permet une capitalisation plus large des coûts marginaux encourus pour l'obtention d'un contrat (par exemple, les commissions de vente). | Applique des critères de comptabilisation plus restrictifs, exigeant que les coûts soient directement attribuables et que l'on s'attende à ce qu'ils génèrent des avantages économiques futurs. | Les critères plus stricts de l'IFRS 15 peuvent conduire à une réduction des coûts capitalisés par rapport à l'ASC 606, ce qui affecte la comparabilité des états financiers. |

Taxes de vente | Generally requires exclusion of sales taxes collected from customers from the transaction price. | Offre une certaine flexibilité, permettant aux entreprises de choisir de présenter les taxes sur les ventes comme faisant partie des recettes ou séparément. | ASC 606 has a prescriptive approach, while IFRS 15 allows for varying practices regarding sales taxes, potentially affecting comparability of reported revenue figures. |

Renouvellement des licences | Interdit explicitement la comptabilisation des produits pour les renouvellements de licences avant le début de la période de renouvellement. | Allows for potentially earlier revenue recognition if the customer can utilize and benefit from the license. | IFRS 15 permits earlier revenue recognition for license renewals compared to the more restrictive approach under ASC 606. |

Cinq étapes pour la comptabilisation des revenus selon l'ASC 606

La comptabilisation des recettes peut s'avérer délicate pour les entreprises d'abonnements. Les changements tels que les remboursements, les litiges et les prorata ajoutent à la complexité. Le respect de ces étapes aide les entreprises à comptabiliser les revenus avec précision en vertu de la norme ASC 606.

1. Identifier le contrat du client

Un contrat valide doit répondre à ces critères :

- Les deux parties approuvent l'accord et s'engagent à le respecter.

- Les droits et les modalités de paiement des biens ou des services sont clairs.

- Le contrat a une incidence sur les flux de trésorerie futurs.

- L'entreprise s'attend à percevoir le paiement.

2. Identifier les obligations de performance

Dressez la liste de toutes les promesses de livraison de biens ou de services. Chaque obligation de prestation distincte doit apporter une valeur ajoutée et être indépendamment transférable.

3. Déterminer le prix de la transaction

Calculer le prix total, y compris les éléments en espèces, les éléments non monétaires ou les remises. Ajustez pour tenir compte des surclassements, des concessions de prix et des contreparties variables.

4. Attribuer le prix de la transaction

Répartissez le prix entre les obligations de performance sur la base de leur prix de vente autonome relatif. Pour les abonnements, cela peut s'avérer difficile, mais permet de s'assurer que les produits différés sont exacts.

5. Comptabiliser les recettes au fur et à mesure que les obligations sont remplies

Les produits sont comptabilisés lorsque les biens ou les services sont livrés. Pour les obligations uniques, comme un canapé sur mesure, les produits sont comptabilisés à la livraison. Pour les obligations permanentes, comme les abonnements à des logiciels, les produits sont attribués à chaque période de service.

Ces étapes s'alignent sur l'ASC 606 et améliorent l'information financière, aidant les entreprises à rester en conformité avec les normes comptables.

Pourquoi votre entreprise doit-elle se conformer au principe de reconnaissance des revenus ?

L'ASC 606 a un impact sur les politiques d'une organisation à plusieurs égards. Les points suivants indiquent pourquoi il est important de se conformer à la norme :

1. Exigence légale

La loi impose à toutes les entreprises de se conformer à la norme ASC 606, qu'elles soient privées, publiques ou à but non lucratif. Vous êtes lié par la norme si votre entreprise est impliquée dans un contrat de transfert de biens ou de services pour une contrepartie monétaire. La loi ne prévoit aucune exception à cette règle.

2. Clarté financière

Les performances et la situation financière d'une entreprise sont des informations importantes pour plusieurs parties prenantes. Elles souhaitent connaître les recettes réalisées au cours d'une période donnée.

La conformité à l'ASC 606 élimine les incohérences dans la déclaration des revenus et apporte de la clarté à tous. La comparaison des revenus entre les secteurs d'activité est facilitée par cette nouvelle norme.

3. Sens des affaires

La nouvelle méthode de comptabilisation des recettes est bénéfique pour votre organisation, car elle permet de mieux comprendre son fonctionnement. Une entreprise doit avoir une connaissance précise de sa situation financière afin de pouvoir faire des prévisions exactes sur les flux de trésorerie. Les produits qui n'ont pas encore été comptabilisés ne le sont pas, ce qui donne une vision correcte de la situation financière d'une entreprise.

4. Identification des restitutions

L'identification et le traitement des remboursements, en particulier pour les entreprises qui proposent des abonnements, sont facilités par la comptabilisation des produits. L'ASC 606 met l'accent sur la comptabilisation des produits pour les services achevés et, par conséquent, si un abonnement est annulé à mi-parcours, un remboursement est effectué pour la partie du contrat qui n'a pas été exécutée.

5. Objectifs fiscaux

Selon l'IASB et le FASB, la conformité à l'ASC 606 est également nécessaire à des fins fiscales. Il n'est possible de déclarer le montant exact des impôts que si les recettes sont comptabilisées sans aucune erreur. Dans le cas contraire, les autorités fiscales pourraient être amenées à enquêter.

Critères d'évaluation pour la reconnaissance des revenus

La comptabilisation des revenus suit les critères mentionnés ci-dessous :

1. Preuve de l'existence d'accords en termes financiers

Il doit exister une preuve claire sous la forme d'un contrat écrit entre le client et l'entreprise. Le contrat doit établir que le client a l'intention d'acheter le produit ou le service à l'entreprise pour une contrepartie monétaire déterminée.

2. Livraison des marchandises

Conformément au contrat, les produits ou services mentionnés doivent être livrés. Les recettes ne peuvent être comptabilisées que lorsque la livraison a été effectuée dans son intégralité. Avant l'adoption de l'ASC 606, l'évaluation des recettes posait des problèmes, car les pratiques sectorielles différaient. Mais après l'ASC 606, la livraison des biens est également l'un des critères importants pour la comptabilisation des revenus.

3. Prix fixé par le vendeur

The price is fixed, and the buyer agrees to the same by entering into a contract. There can be no two views on this since it is only based on the contract. Negotiations, if any, can be done before the contract is finalized. The seller fixes the price, and the contract is executed for the same price.

4. Reasonable assurance of collectability

Reasonable assurance is mentioned as a criterion to make a provision for uncollectible amounts in certain cases. This happens when the seller observes that the collectability of debt is doubtful. In such cases, cash-basis transactions are allowed to maintain reasonable assurance of collection.

Sanctions en cas de non-respect

Les entreprises sont surveillées en cas de non-conformité à l'ASC 606, et un manquement pourrait avoir un impact considérable sur elles. L'IASB et le FASB, ainsi que la Securities and Exchange Commission, établissent des règles strictes pour se conformer à l'ASC 606. En cas de non-conformité, les entreprises s'exposent à de lourdes pénalités, voire à une peine d'emprisonnement. Votre entreprise peut également faire l'objet d'un contrôle fiscal de la part de l'IRS si les recettes déclarées diffèrent des recettes réelles.

Avantages de la conformité à l'ASC 606

Nous avons souligné l'importance de se conformer à l'ASC 606. Outre l'obligation légale, la mise en conformité avec la nouvelle norme présente certains avantages qu'il convient de prendre en compte. Voici les principaux avantages de la conformité à l'ASC 606 :

- Votre entreprise peut obtenir un feu vert pour un appel public à l'épargne. Cela n'est possible que si vous vous conformez à l'ASC 606, car cela implique également le respect des réglementations relatives à l'introduction en bourse.

- La conformité à l'ASC 606 permet de réduire les incohérences dans les contrats. Cela se fait en normalisant le processus d'établissement des devis. Les contrats similaires font l'objet d'un traitement cohérent en vertu de cette norme.

- Les parties prenantes, principalement les investisseurs, sont confiantes dans l'entreprise en raison de la conformité à l'ASC 606. Cela entraînera davantage d'investissements et conduira à la croissance de l'entreprise.

Méthodes de reconnaissance des revenus

Quelques méthodes courantes de comptabilisation des revenus suivies par les entreprises sont mentionnées ci-dessous.

1. Méthode du chiffre d'affaires

Cette méthode de comptabilisation des recettes est surtout utilisée dans le secteur du commerce de détail, où le paiement et la livraison se succèdent presque immédiatement. Même si le paiement n'est pas reçu, mais que le vendeur estime qu'il y a une forte probabilité que l'acheteur paie, les recettes peuvent être comptabilisées.

Lorsque la vente a lieu et que le produit est livré, les recettes sont comptabilisées. Nous voyons ici que seule la livraison des marchandises compte le plus dans cette méthode.

2. Méthode du pourcentage de réalisation

Lorsqu'il s'agit d'un contrat à long terme, il existe plusieurs étapes au cours desquelles les recettes sont comptabilisées. Dans ce cas, il n'est pas toujours possible d'attendre l'achèvement de la durée totale du contrat.

Dans ce cas, des conditions détaillées sont fixées dans le contrat, qui mentionnent les différentes étapes auxquelles le paiement doit être effectué par l'acheteur. Le paiement est effectué en fonction du pourcentage de travaux réalisés ou de produits livrés.

3. Méthode des versements échelonnés

Cette méthode de comptabilisation des produits est utilisée de préférence lorsque le vendeur ne dispose pas d'informations suffisantes sur la date à laquelle les paiements seront reçus. Cela se produit surtout dans les transactions de grande valeur. L'entreprise ne peut pas se fier à la crédibilité de l'acheteur et comptabilise donc les recettes par tranches, c'est-à-dire au fur et à mesure qu'elles sont reçues.

Cette méthode n'est pas suivie par les entreprises qui ont fixé, par écrit, la date prévue de réception du paiement.

4. Méthode du contrat complété

Comme son nom l'indique, cette méthode de comptabilisation à l'achèvement du contrat permet de comptabiliser les produits après l'achèvement complet des conditions du contrat. Cette méthode ne convient pas aux contrats à long terme, comme nous l'avons vu plus haut avec la méthode du pourcentage d'avancement. La méthode de l'achèvement des travaux est utilisée par les entreprises lorsqu'elles concluent un contrat à court terme.

5. Méthode de recouvrement des coûts

Cette méthode est assez similaire à la méthode des paiements échelonnés, à une petite différence près. Dans la méthode du paiement échelonné, l'entreprise peut identifier/estimer le coût des biens et services mentionnés dans le contrat, mais la date à laquelle l'acheteur effectuera le paiement n'est pas encore connue. Dans la méthode du coût recouvrable, l'entreprise n'est pas certaine des coûts associés et adopte une approche prudente pour la comptabilisation des produits.

Les recettes ne sont comptabilisées que lorsque tous les coûts encourus sont récupérés et que les obligations prévues par le contrat sont remplies.

Conclusion

Il ressort clairement de ce qui précède que l'ASC 606 s'applique à toutes les entreprises qui concluent des contrats. Il convient de se référer au modèle en cinq étapes qui peut aider à identifier le bon moment pour la comptabilisation des revenus. La norme est plus complexe et doit être évaluée en fonction de chaque secteur d'activité. Demandez l'aide d'un expert pour vous assister dans ce processus au cas où vous seriez dépassé.

Si le respect de la norme présente de nombreux avantages, le non-respect peut également s'avérer coûteux. Les entreprises devraient suivre l'évolution de leurs revenus en fonction des critères mentionnés. Cela leur permettra de ne pas se stresser et de respecter la norme en même temps.

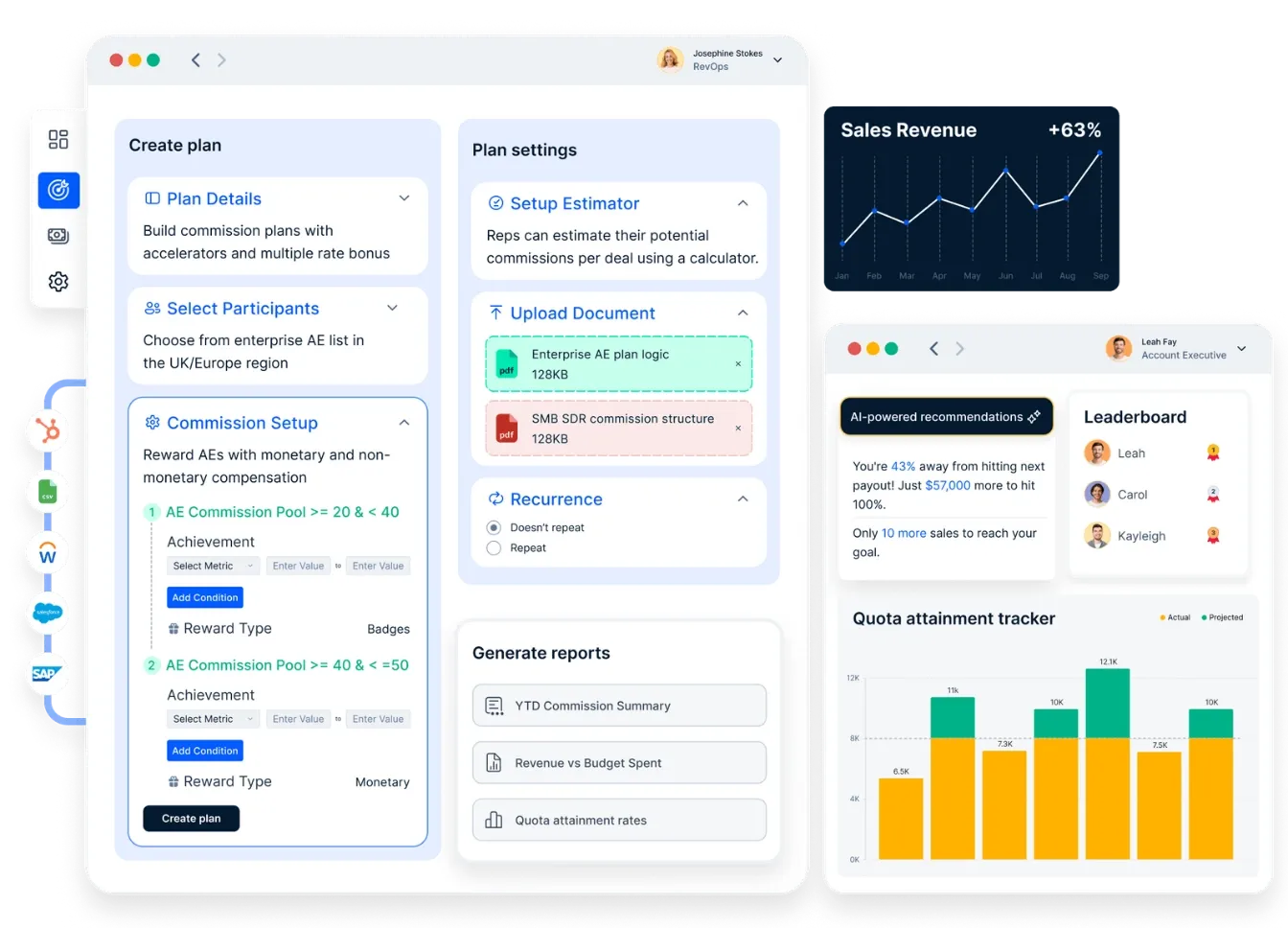

Compass peut aider à simplifier la conformité à l'ASC 606. Il offre un cadre complet pour la gestion des contrats, des obligations de performance et des prix de transaction. Il s'intègre parfaitement aux systèmes comptables pour suivre les flux de revenus, les revenus différés et les contreparties variables.

Les entreprises de services peuvent utiliser Compass pour attribuer les prix des transactions, gérer les coûts des contrats et garantir une reconnaissance précise des revenus. Ce faisant, les entreprises peuvent maintenir la conformité, améliorer les performances financières et soutenir la prise de décision stratégique.

FAQs

1. Que signifie l'ASC 606 en comptabilité ?

ASC 606, Accounting Standards Codification Topic 606, publié par le Financial Accounting Standards Board (FASB). Il fournit un cadre solide pour la comptabilisation des recettes provenant des contrats avec les clients.

2. Qu'est-ce que l'ASC 606 ?

L'ASC 606 est une norme de comptabilisation des produits pour les contrats avec les clients. Elle permet aux entreprises de comptabiliser les revenus de manière cohérente et précise. La norme s'applique aux biens ou services promis, en mettant l'accent sur les obligations de performance et les prix de transaction. Elle améliore l'information financière, en aidant les entités à s'aligner sur les principes comptables généralement acceptés (PCGR).

3. Qu'est-ce que la liste de contrôle de la comptabilisation des produits de l'ASC 606 ?

La liste de contrôle permet d'assurer la conformité à l'ASC 606 et couvre les points suivants :

- Examiner les contrats conclus avec les clients pour vérifier s'ils comportent des obligations de prestation distinctes.

- Identifier les prix de transaction et toute considération variable.

- Attribution des prix de transaction en utilisant les prix de vente autonomes relatifs.

- Suivi des recettes pour les obligations de performance.

- Enregistrement de revenus différés pour des obligations non encore satisfaites.

Une planification minutieuse permet de maintenir la conformité et de faciliter les processus de reconnaissance des revenus.

4. Quelle est la différence entre l'ASC 606 et l'ASC 842 ?

L'ASC 606 se concentre sur la comptabilisation des revenus issus des contrats avec les clients, tandis que l'ASC 842 traite de la comptabilisation des contrats de location. L'ASC 606 met l'accent sur la reconnaissance des revenus lorsqu'une entreprise transfère des biens ou des services, tandis que l'ASC 842 traite des obligations de location, des conditions de paiement et de leur impact sur les états financiers et les flux de trésorerie.

5. Quelles sont les cinq étapes de la comptabilisation des recettes ?

Les cinq étapes de la reconnaissance des revenus sont alignées sur l'ASC 606 :

- Comptabiliser les contrats avec les clients.

- Énumérer les obligations de performance.

- Fixer le prix de la transaction.

- Divisez-le par le prix de vente autonome relatif.

- Enregistrer les recettes au fur et à mesure que les obligations sont remplies.

- Ce processus simplifie l'établissement des rapports financiers et en garantit l'exactitude.

6. Quel est l'impact de l'ASC 606 sur les commissions de vente ?

L'ASC 606 exige des entreprises qu'elles suivent les coûts différentiels, tels que les commissions de vente si elles sont liées à des contrats avec des clients. Ces coûts sont capitalisés et amortis sur la durée du contrat ou plus longtemps. Cette norme améliore la santé financière des entreprises de services et garantit des pratiques correctes en matière de reconnaissance des revenus.