عمولة وكيل التأمين: ما هي وكيف تعمل؟

تعرّف على كيفية كسب وكلاء التأمين من خلال العمولات والمكافآت والتجديدات. فهم معدلات عمولات وكلاء التأمين والعوامل التي تؤثر على دخلهم.

في هذه الصفحة

تتخطى إدارة عمولات وكلاء التأمين مجرد حساب المدفوعات، فالأمر يتعلق بإنشاء نظام يحافظ على تحفيز الوكلاء ويضمن الدقة ويزيد من مبيعات بوليصة التأمين. ومع وجود هياكل عمولات مختلفة، وأسعار متفاوتة بناءً على نوع التأمين، وقنوات بيع متعددة، فإن التعامل مع العمولات بكفاءة قد يكون معقداً بالنسبة لشركات التأمين.

يجب أن يوازن قادة المبيعات بين معدلات العمولة التنافسية وربحية الأعمال مع ضمان استمرار مشاركة الوكلاء وتحفيزهم على بيع بوالص التأمين ذات الإيرادات العالية.

يلعب نموذج العمولة المنظم بشكل جيد دوراً حاسماً في الحفاظ على ولاء الوكلاء وأدائهم. ويساعد فهم كيفية تحديد معدلات العمولة والعوامل التي تؤثر عليها والمكونات الأساسية لهياكل العمولة الشركات على تصميم نظام دفع فعال وشفاف.

وسواء كان التأمين على الحياة أو التأمين الصحي أو التأمين على الممتلكات، تختلف هياكل العمولة، مما يؤثر على كيفية تعامل الوكلاء مع المبيعات.

يشرح هذا الدليل كيفية عمل معدلات عمولات التأمين، والعناصر الرئيسية التي تُشكِّل هياكل العمولات، وكيف يمكن للشركات تحسين نماذج المدفوعات الخاصة بها.

بالإضافة إلى ذلك، سنستكشف كيف يمكن لحلول إدارة العمولات الحديثة تبسيط العملية وتقليل الأخطاء وتحسين الشفافية - مما يساعد رؤساء المبيعات والوكلاء على العمل بكفاءة أكبر.

نوع | المرة الأولى | عند التجديد |

تأمين صحي | 5% إلى 10% | 1% إلى 2% |

التأمين على الحياة | 40% إلى 120% | 1% إلى 2% |

التأمين على المنزل | 5% إلى 15% | 2% إلى 5% |

قد تبدو هذه بسيطة ، ولكن فهم العوامل والمفاهيم الكامنة وراء هذه العمولات يعطي نظرة ثاقبة كاملة على عمولة وكيل التأمين.

سواء كنت مسؤول مبيعات يتطلع إلى تحسين المدفوعات أو كنت وكيلاً يسعى إلى توضيح الأرباح، سيساعدك هذا الدليل على التعامل مع عمولات التأمين بفعالية.

فيما يلي، نحلل فيما يلي هياكل العمولة ومعدلاتها والعوامل الرئيسية التي تؤثر على أرباح الوكلاء، حتى تتمكن من تصميم نظام عمولة تنافسي ومربح.

كيف تعمل معدلات عمولة التأمين وهياكل العمولة؟

تختلف أسعار عمولات التأمين باختلاف شركة التأمين ونوع بوليصة التأمين. دعنا نستكشف كيفية عمل عمولات التأمين بشكل عام.

نظرًا لأن دخل وكيل التأمين يعتمد بشكل أساسي على العمولة، فإن تحديد هدف الدخل السنوي أمر بالغ الأهمية. واستناداً إلى المثال السابق، يمكن أن يدرّ البيع المستمر أكثر من 48,000 دولار من العمولات خلال السنة الأولى. ويجد العديد من وكلاء التوظيف أن هذا هدف معقول. يمكن للوكلاء الذين يهدفون إلى تحقيق أرباح أعلى أن يزيدوا ببساطة من جهودهم في المبيعات لتحقيق أهدافهم.

تقدم بعض شركات النقل مكافآت للوكلاء الجدد لدعم دخلهم وتشجيعهم على الأداء القوي، مع الاعتراف بأن السنة الأولى قد تكون صعبة.

إحدى المزايا الرئيسية التي تقدمها بعض شركات التأمين هي دفع العمولات الفورية عند إصدار البوليصة. وهذا يعني أنك تتلقى جزءًا من عمولات التأمين الخاصة بك بمجرد بدء التغطية، بدلاً من انتظار حامل البوليصة لسداد المدفوعات. وهذا يمكن أن يحسن بشكل كبير من التدفق النقدي لوكلاء التأمين الجدد.

معدلات عمولة وكيل التأمين حسب نوع التأمين في الولايات المتحدة الأمريكية

معدلات عمولة وكيل التأمين في الولايات المتحدة الأمريكيةيمكن أن تختلف بشكل كبير اعتمادًا على نوع التأمين، وشركة التأمين، وخبرة الوكيل، والوثائق المحددة المباعة. فيما يلي بعض الإرشادات العامة لأنواع التأمين الشائعة:

نوع التأمين | هيكل اللجنة | مثال على ذلك |

التأمين على الحياة | 40٪ - 100٪ من قسط السنة الأولى، وتجديدات أقل | بوليصة تأمين بقيمة 5,000 دولار، عمولة 70% = 3,500 دولار |

التأمين الصحي (سوق الأفراد) | متوسط 170.76 دولار أمريكي للعضو الواحد سنوياً | تختلف حسب قطاع السوق والمنطقة |

التأمين على الممتلكات والحوادث | 10٪ - 20٪ من قسط التأمين للوثائق الجديدة، وتجديدات أقل | بوليصة التأمين على السيارات بقيمة 1,000 دولار الوكيل الأسري يبدأ من 100 دولار، والوكيل المستقل يكسب 150 دولار سنوياً |

التأمين التجاري | 10%-15% أو أكثر من قسط التأمين | بناءً على تعقيد السياسة وحجمها |

المعاشات والاستثمارات | 1%-7% من المبلغ المستثمر | تختلف حسب المنتج والشروط |

تأمين الرعاية الطبية/الرعاية الطبية طويلة الأجل | 15%-25% أو أكثر من قسط التأمين | ميديكير أدفانتج: 600 دولار - 700 دولار لكل خطة، والتجديدات 300 دولار - 400 دولار. الجزء د من برنامج ميديكير: ما يصل إلى 100 دولار، والتجديدات أقل. |

وكلاء التأمين المتحمسون والمحفزون هم الأفضل أداءً. تأمين ضد انخفاض إنتاجية المبيعات مع Xododay Compass. منصةمنصة العمولات الآليةالآن إدارة وتتبع برامج العمولات ومؤشرات الأداء الرئيسية للفريق بسهولة، هل تريد أن تعرف كيف؟تحدث إلى خبير العمولات لدينا.

5 مكونات هياكل عمولة التأمين

فيما يلي بعض المكونات التي قد تحتاج إلى معرفتها:

1. العمولة الأساسية

العمولة الأساسية التي يحصل عليها الوكيل من شركة تأمين عند بيع البوليصة بنجاح هي العمولة الأساسية. إنه المصدر الرئيسي للدخل الذي يتلقاه الوكيل ، بغض النظر عن مدى جودة إغلاق الصفقات. يحصل مندوب المبيعات دائما على هذا المبلغ المحدد من المال.

2. عمولات التجديد

إذا قام العميل بتجديد عقده ، يتلقى مندوب المبيعات عمولة تجديد. تعزز هذه اللجنة المستمرة الخدمة المتسقة وتشجع الوكلاء على دعم اتصالات العملاء طويلة الأجل.

3. المكافآت القائمة على الأداء

حوافز إضافية تمنح للوكلاء استجابة لتحقيق أهداف محددة مسبقا أو معايير أداء أو أهداف مبيعات. تشجع هذه الحوافز الوكلاء على الأداء بما يتجاوز التوقعات.

4. مكافآت الاحتفاظ

المكافآت الممنوحة للوكلاء للاحتفاظ بالعملاء والتأكد من احتفاظ حاملي وثائق التأمين بتأمينهم لفترات طويلة هي مكافآت احتفاظ. هذا يحفز الوكلاء على التركيز على الحفاظ على عملائهم وإرضائهم.

5. اللجان التكميلية

الوكلاء الذين يستوفون متطلبات معينة تفرضها شركة التأمين ويبيعون منتجات التأمين المتخصصة مؤهلون للحصول على هذا الأجر الإضافي. تعمل هذه العمولات الإضافية كحافز إضافي لبيع أنواع معينة من السياسات.

تسريع مبيعات البوليصة من خلال أتمتة العمولة

وكلاء التأمين المتحمسون والمحفزون هم الأفضل أداءً. قم بالتأمين ضد انخفاض إنتاجية المبيعات مع Xoday Compass. منصةمنصة العمولات الآليةالآن إدارة وتتبع برامج العمولات ومؤشرات الأداء الرئيسية للفريق بسهولة. هل تريد أن تعرف كيف؟تحدث إلى خبير العمولات لدينا.

ما هي العوامل التي تؤثر على مقدار ما يكسبه وكلاء التأمين؟

تلعب هياكل العمولة دورًا رئيسيًا في كيفية كسب وكلاء التأمين، ولكن هناك عوامل أخرى تؤثر أيضًا على دخلهم. وتشمل هذه العوامل ما يلي:

1. نوع العامل

هناك نوعان من وكلاء التأمين:

- وكلاء أسرى يبيعون بوالص التأمين لمزود تأمين واحد.

- يعمل الوكلاء المستقلون مع العديد من شركات التأمين.

وعادةً ما يحصل الوكلاء المستقلون على عمولات أعلى، ولكنهم يغطون أيضاً نفقات أعمالهم الخاصة، مثل الإيجار واللوازم المكتبية والتسويق.

2. نوع البوليصة

يمكن لوكلاء التأمين التخصص في نوع واحد أو عدة أنواع من وثائق التأمين. على سبيل المثال، قد يبيع وكيل التأمين على المنزل أيضاً التأمين على السيارات. يمكن لوكلاء التأمين على الحياة التوسع في التأمين الصحي. وللقيام بذلك، يجب أن يستوفوا متطلبات الترخيص في ولايتهم القضائية.

3. الموقع

يؤثر المكان الذي يعمل فيه الوكيل على إمكانات ربحه. فالمدينة الكبيرة ذات الكثافة السكانية العالية توفر فرص مبيعات أكثر من المدينة الصغيرة. وتشمل العوامل الأخرى القائمة على الموقع ما يلي:

- الوصول إلى الخدمات العامة

- تكلفة المعيشة

- معدلات التوظيف

- السلامة العامة ومعدلات الحوادث

تشكل هذه العناصر الطلب في السوق وتؤثر على مقدار ما يجنيه وكلاء التأمين.

كم يتقاضى وكلاء التأمين؟

تتفاوت رواتب وكلاء التأمين. يُشير مكتب إحصاءات العمل (BLS) إلى أن متوسط الراتب السنوي يبلغ 79,650 دولاراً أمريكياً، أو 37 دولاراً أمريكياً في الساعة. وعادةً ما تدفع وظائف المبتدئين أجوراً أقل. يمكن للوكلاء ذوي الخبرة الذين لديهم قواعد عملاء قوية أن يحققوا دخلاً من ستة أرقام. تشمل هذه البيانات أنواعاً مختلفة من التأمين. وتشمل هذه الأنواع الممتلكات والحوادث والحياة والصحة وغيرها. ويقدر مكتب الإحصاءات الوطني وظائف وكلاء التأمين ب 455,540 وظيفة وكيل تأمين.

يعرض الجدول التالي النسب المئوية التفصيلية لأجور وكلاء التأمين. ويستند هذا الجدول إلى أحدث إحصائيات التوظيف المهني والأجور الصادرة عن مكتب الإحصاءات والتوظيف (OEWS). ويقدم نظرة ثاقبة على الأرباح المحتملة على مستويات مختلفة.

النسبة المئوية | الأجر السنوي |

العاشر | $38,210 |

الـ 25 | $51,200 |

50 (المتوسط) | $65,580 |

ال 75 | $99,840 |

90 | $128,660 |

التحديات الشائعة التي يواجهها رؤساء المبيعات في إدارة عمولات وكلاء التأمين - وكيف تحل Compass هذه التحديات

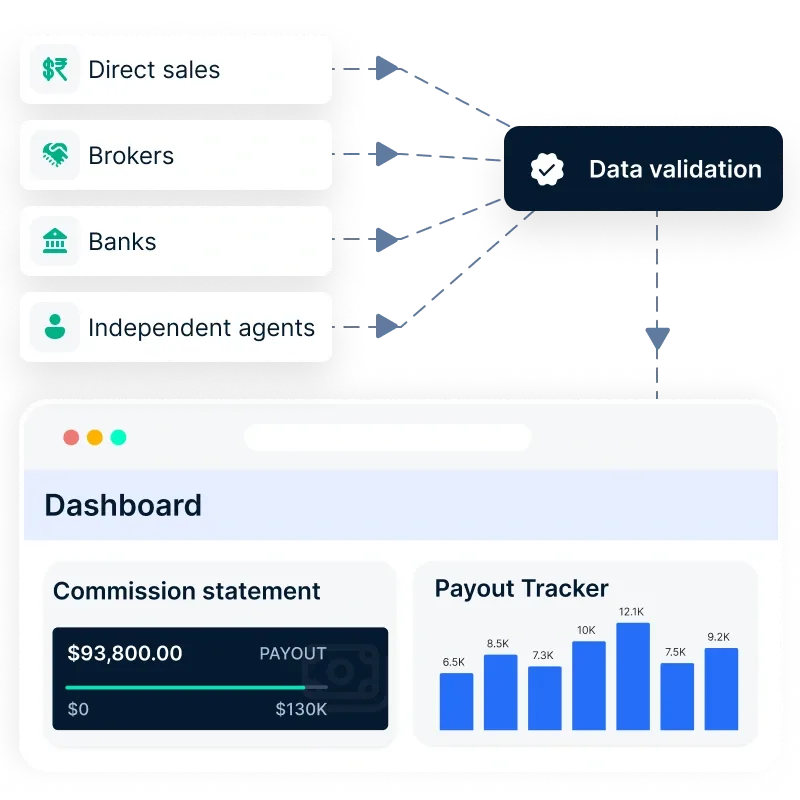

يواجه قادة المبيعات في قطاع التأمين العديد من العقبات عند إدارة عمولات الوكلاء. فمع وجود أنواع متعددة من وثائق التأمين، وهياكل دفع تعويضات معقدة، ومزيج من الوكلاء المباشرين والوسطاء والوكالات المستقلة، يصبح ضمان الدقة والتحفيز مهمة شاقة.

يمكن أن تؤدي الأخطاء في مدفوعات العمولة، والنزاعات حول الاستقطاعات، والافتقار إلى أدوات المشاركة إلى ارتفاع معدل تخبط الوكلاء وضياع فرص الإيرادات. تعمل Compass على تبسيط إدارة العمولات من خلال أتمتة المدفوعات وتحسين الشفافية وإدخال أسلوب التلعيب لتعزيز أداء المبيعات.

ها هي Compass تعالج التحديات الرئيسية:

1. عدم دقة البيانات ومنازعات الدفع

غالبًا ما يؤدي تتبع العمولات يدويًا باستخدام جداول البيانات إلى حسابات خاطئة ومدفوعات غير صحيحة وإسناد غير متسق عبر قنوات المبيعات المختلفة. قد يفقد الوكلاء الذين يتلقون عمولات غير صحيحة الثقة في النظام، مما يؤدي إلى زيادة النزاعات وانخفاض الحافز. قد يستغرق حل هذه المنازعات وقتاً طويلاً بالنسبة لرؤساء المبيعات، مما يصرف الانتباه عن أنشطة المبيعات الأساسية.

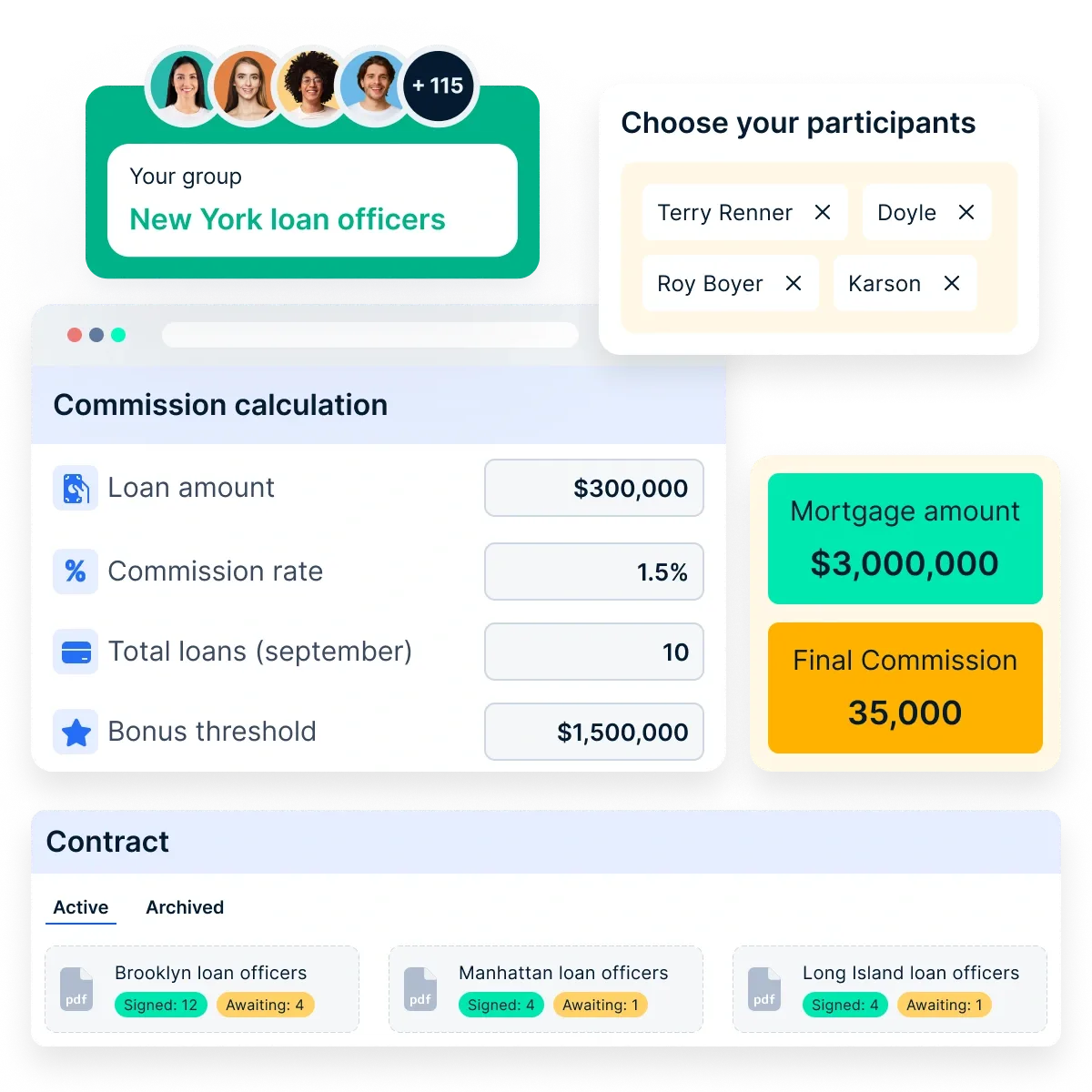

حلCompass : يُلغي Compass الحاجة إلى جداول البيانات من خلال مركزية تتبع العمولة على لوحة تحكم واحدة. تضمن الحسابات الآلية إسناد كل عملية بيع بوليصة تأمين بدقة، مما يقلل من أخطاء الدفع. يتلقى الوكلاء تحديثات في الوقت الفعلي عن أرباحهم، مما يقلل من النزاعات ويعزز الثقة في هيكل العمولة.

2. إدارة استرداد المبالغ المدفوعة واسترداد التكاليف

أحد أكثر جوانب إدارة العمولة تحدياً هو استرداد العمولات - استرداد العمولات المدفوعة مقابل وثائق التأمين التي يتم إلغاؤها أو التي يتبين أنها محرّفة. قد يكون التعامل مع هذه الأمور يدويًا غير فعال وعرضة للأخطاء، مما يؤدي إلى دفع مبالغ زائدة أو توتر العلاقات مع الوكلاء. قد تتسبب سياسات استرداد العمولات غير الواضحة في حدوث نزاعات وتثني الوكلاء عن بيع وثائق التأمين عالية القيمة.

حلCompass : يعمل نظام Compass على أتمتة أحكام الاسترداد، مما يضمن معالجة الاستقطاعات الخاصة بوثائق التأمين الملغاة أو مخالفات العقد أو التحريفات بسلاسة. يوفر النظام توثيقًا واضحًا وفي الوقت الفعلي لحسابات الاسترداد، مما يضمن فهم الوكلاء للخصومات وتقليل التعارضات.

3. عدم وضوح الرؤية في هياكل العمولة

هناك إحباط شائع بين وكلاء التأمين يتمثل في عدم وضوح كيفية حساب عمولاتهم. فبدون رؤية واضحة لهياكل العمولات، قد يشعر الوكلاء بالإحباط أو الشكوك حول مدفوعاتهم. وغالباً ما يكافح رؤساء المبيعات لإيصال التحديثات أو التغييرات في هياكل العمولة بشكل فعال، مما يؤدي إلى سوء الفهم وفك الارتباط.

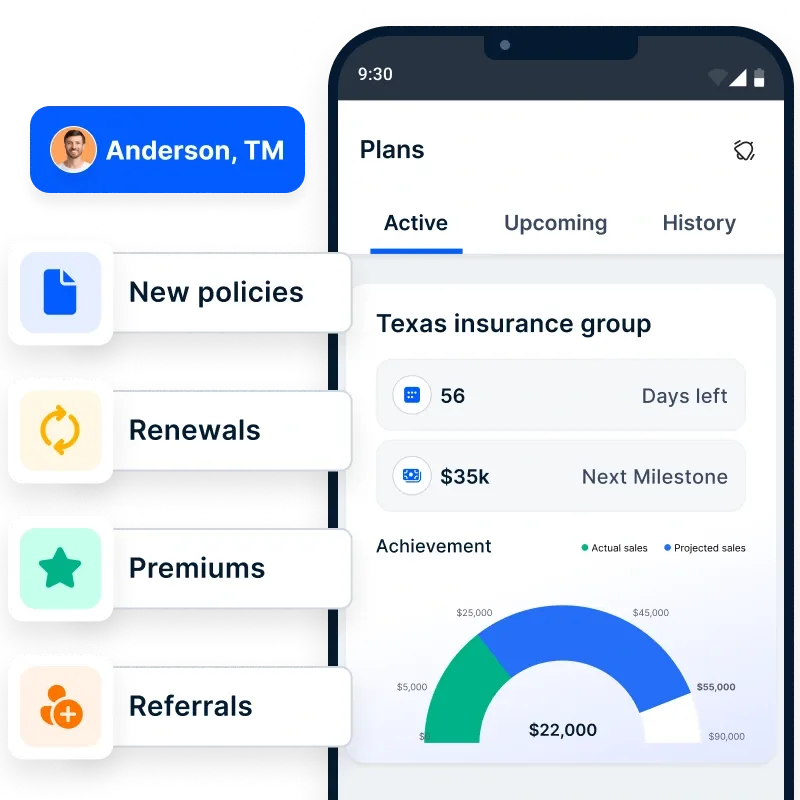

حلCompass : يوفر نظام Compass نظاماً شفافاً لإدارة العمولات حيث يمكن للوكلاء الوصول إلى تفاصيل أرباحهم في الوقت الفعلي. من خلال لوحة تحكم متوافقة مع الهاتف المحمول، يمكن للوكلاء تتبع أدائهم وعرض حسابات العائدات وتنزيل مستندات هيكل الحوافز. هذا المستوى من الشفافية يساعد الوكلاء على الحفاظ على تحفيزهم ويقلل من الاستفسارات حول الأرباح.

4. تحفيز الوكلاء على بيع بوالص التأمين ذات الإيرادات المرتفعة

يركّز العديد من وكلاء التأمين على بوالص التأمين سهلة البيع ومنخفضة القيمة، والتي قد لا تساهم بشكل كبير في إيرادات الشركة. وبدون حوافز واضحة مدفوعة بالإيرادات، قد يفتقر الوكلاء إلى الحافز لإعطاء الأولوية للبوالص التي تحقق أرباحًا أعلى للشركة. وينتج عن ذلك أداء مبيعات دون المستوى الأمثل وتفويت فرص النمو.

حلCompass : يسمح Compass لرؤساء المبيعات بتنفيذ مؤشرات أداء رئيسية منظمة تعتمد على الإيرادات وتوائم العمولات مع السياسات ذات الإيرادات العالية. من خلال تقديم حوافز أعلى للسياسات التي تولد المزيد من القيمة التجارية، تضمن Compass تحفيز الوكلاء على إعطاء الأولوية لهذه المبيعات. يقوم النظام الآلي بتحديث توقعات الأرباح ديناميكيًا، ويوضح للوكلاء الفوائد المالية المباشرة لبيع بوالص التأمين الأكثر ربحًا.

5. الحفاظ على مشاركة الوكلاء وتقليل التخبط

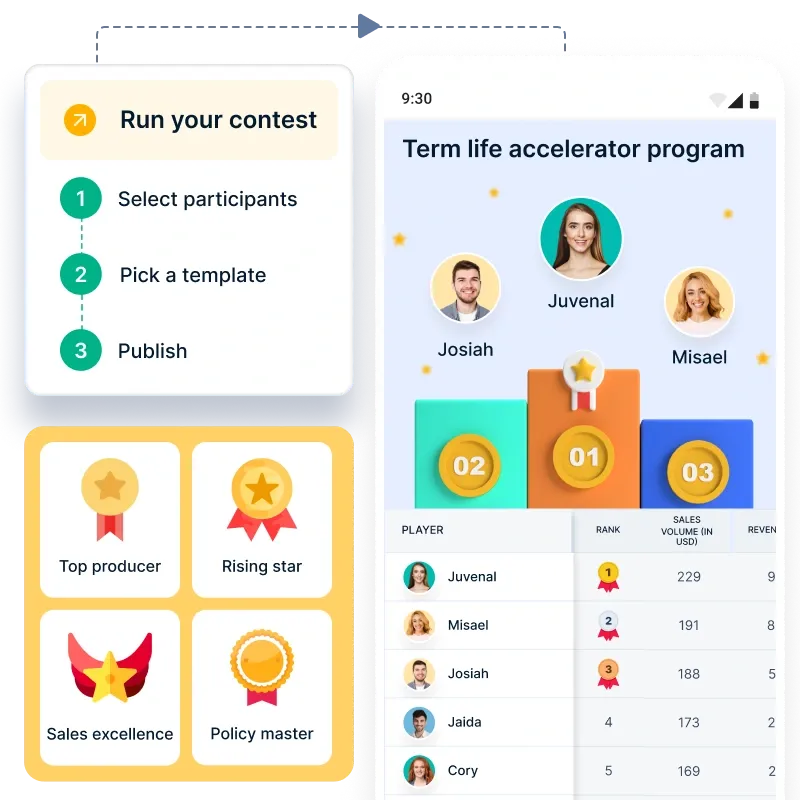

وبدون المشاركة المستمرة، قد يفقد الوكلاء اهتمامهم أو يبحثون عن فرص مع المنافسين الذين يقدمون حوافز أكثر جاذبية. غالبًا ما تفتقر هياكل العمولة التقليدية إلى العناصر التفاعلية التي تحافظ على تحفيز الوكلاء. يكافح رؤساء المبيعات للحفاظ على مستويات عالية من المشاركة، مما يؤدي إلى انخفاض الإنتاجية وارتفاع معدل الدوران.

حلCompass : تُدخل Compass أسلوب التلعيب على عملية المبيعات، مما يحول البيع القائم على العمولة إلى تجربة ديناميكية وجذابة. تحفز مسابقات المبيعات، ولوحات المتصدرين المباشرة، وبطاقات الأداء على تحفيز الوكلاء على بذل أقصى ما في وسعهم. يمكن للشركات إنشاء مسابقات مخصصة عبر أنواع مختلفة من البوليصة، ومكافأة أصحاب الأداء المتميز بالمكافآت والتقدير وفرص النمو الوظيفي. لا يعزز هذا النهج أداء المبيعات فحسب، بل يعزز ولاء الوكلاء أيضاً.

لتلخيص

إن معرفة اقتصاديات عمولات وكلاء التأمين تسلط الضوء على العلاقة الحاسمة بين أنظمة الحوافز التي تنظم رواتبهم وكيف تحفز الوكلاء.

ونظراً لأن أجر العمولة هو العامل المحفز للوكلاء، يصبح من الضروري لشركات التأمين أن تتعامل مع أجور وكلائها بفعالية.

هذا هو المكان الذي يكون فيه برنامج تعويضات المبيعات -Compassكأداة حيوية.

حل شامل يبسط ويدير تعقيدات هياكل العمولات.

تمكن شركات التأمين من:

- احسبها بفعالية,

- المسار، و

- صرف العمولات لوكلائهم

إذا كنت تريد معرفة المزيد، كيف يمكن ل Compass بالضبط أتمتة دفع عمولة وكيل التأمين الخاص بك، فقم بما يلياحجز العرض التوضيحيالآن!

الأسئلة الشائعة

1. ما هي عمولات وكلاء التأمين؟

تختلف عمولات وكلاء التأمين حسب نوع البوليصة وشركة التأمين والمنطقة. وعادةً ما تتراوح عمولات التأمين على الحياة من 30% إلى 90% من قسط السنة الأولى، بينما تتراوح عمولات التأمين الصحي والتأمين على الممتلكات بين 5% و20% لكل بوليصة تأمين.

2. ما هي أفضل عمولة لوكيل التأمين؟

تعتمد أفضل عمولة على نوع البوليصة. يقدم التأمين على الحياة أعلى العمولات (تصل إلى 90% في السنة الأولى)، لكن عمولات التجديد تنخفض بشكل كبير. أما التأمين على الممتلكات والحوادث فيقدم عمولات أولية أقل ولكنه يقدم عمولات ثابتة للتجديد.

3. هل يجني بائعو التأمين أموالاً جيدة؟

نعم، يمكن لوكلاء التأمين الناجحين أن يكسبوا الكثير، خاصة أولئك الذين يبيعون بوالص التأمين ذات العمولة العالية (مثل التأمين على الحياة) والاحتفاظ بالعملاء للحصول على عمولات التجديد. يختلف الدخل بناءً على الخبرة ومهارات البيع وشركة التأمين.

4. ما هي نسبة العمولة الجيدة في التأمين؟

توازن نسبة العمولة الجيدة بين العمولات المقدمة وعمولات التجديد. يتراوح النطاق الصحي بين 40-70% للتأمين على الحياة للسنة الأولى و10-15% للتجديد، بينما تتراوح عمولات التأمين على الممتلكات عادةً بين 10-20% مع عمولات التجديد بنسبة 5-10%.